這篇的論述比較艱深,讀者如果看不懂,或許可以直接跳過大部分本文,直接看文後的結論。

長短期利率的利差提供了許多經濟資訊,利差代表市場對金融波動的風險忍受程度,以及對未來經濟的展望,正常情況下短期利率低於長期利率,但短期利率得波動性也比長期利率來得大。

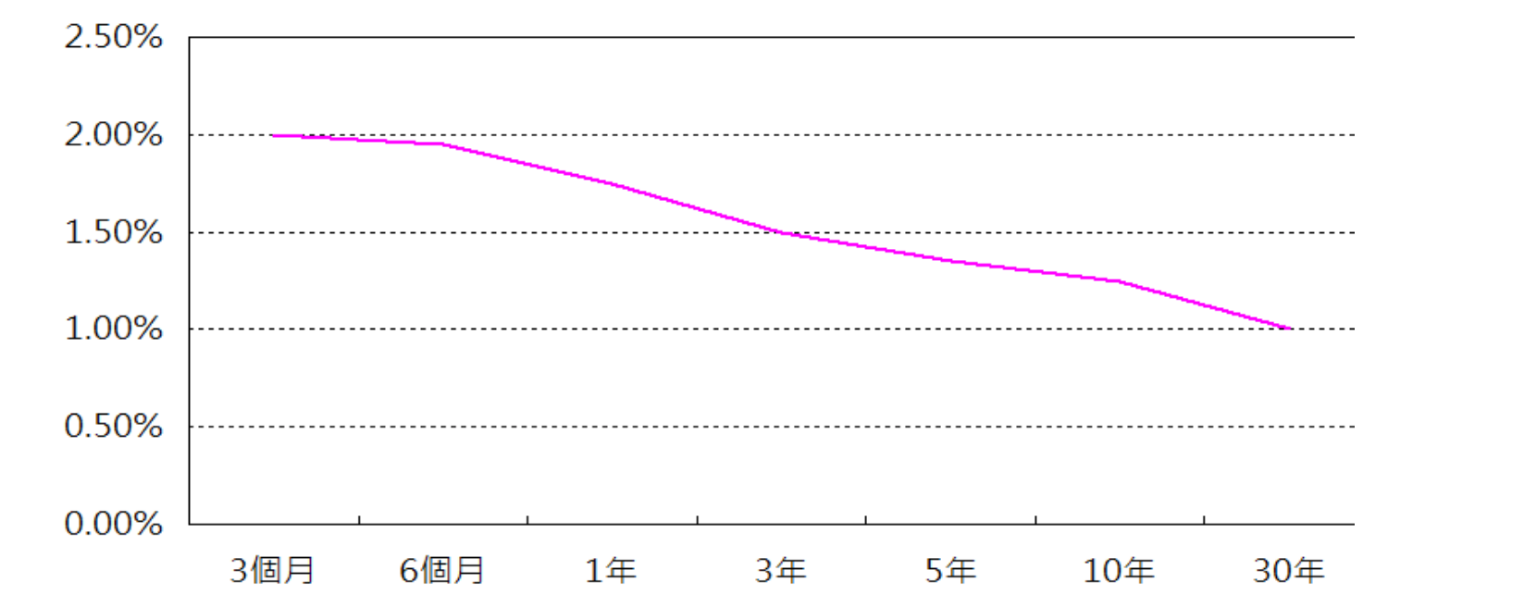

在某種罕見的經濟狀況下會出現負殖利率曲線

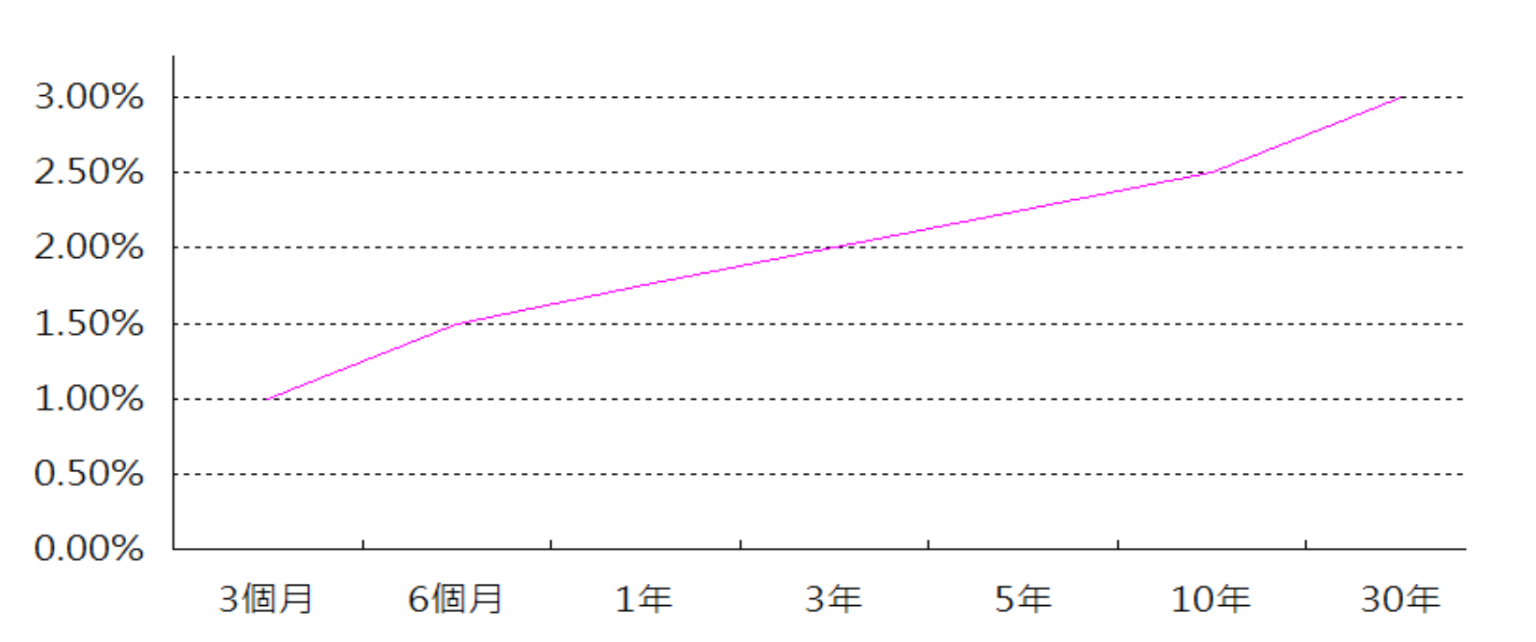

不同到期期限的利率之間的關係稱為利率期限結構,若將其繪成曲線,則稱為殖利率曲線。殖利率曲線是指同一時間內,不同到期日的公債間殖利率關係,以債券到期時間為X軸,殖利率為Y軸,隨著公債到期日由短至長,及其相對應殖利率畫出線條就是殖利率曲線。

正常的殖利率曲線如下:

但如果在某種罕見的經濟狀況下會出現如下的曲線,短天期利率高過長天期利率,由於斜率是負的,所以又稱為負殖利率曲線(或逆殖利率曲線):

要解釋與釐清長短利率與長短資金供需,先得從參與者去探討:

若是偶爾幾天的逆殖利率曲線現象其實不須過度擔憂,可能是籌碼發行面短期的扭曲,若是長期且多次的發生可能就必須嚴肅以對。

長期且多次的發生必須嚴肅以對

為什麼短天期利率會高於長天期利率?有下列幾個因素:

1、債券交易商認為有利可圖時:

債券操作的獲利來源主要是資本利得,也就是在市場利率比較高的時候買進,一直持有到市場利率下跌賣出。資本利得的高低,除了利差之外,還得視存續期間高低而定,債券期限越久,存續期間越高,其資本利得的報酬率越高,簡單的說,當市場利率下跌同樣幅度,長期債券的資本利得比短期債券來得高。

所以當債券交易商認為未來利率下跌的機率與空間很大的時候,交易商會傾向買進期限較長的債券,賣出期限較短的債券,一旦債券市場偏多氣氛到極度扭曲的境界,就會發生長期利率比短期利率低的情況。

2、提供長期資金的參與者太多:

以2006年底那次逆曲線殖利率為例,當時中國央行因為累積過多外匯存底,且為了阻止人民幣升值過速,只好拼命買美金賣人民幣來壓抑人民幣匯率,滿手美金的中國央行為了消化手上的濫頭寸,只好投入美國長期公債,也只有債券市場才有龐大的胃納量來吸納如此龐大的資金。過多的資金投入長期債券市場,於是造成長期利率一路走跌,到了2006年終於發生逆殖利率曲線。

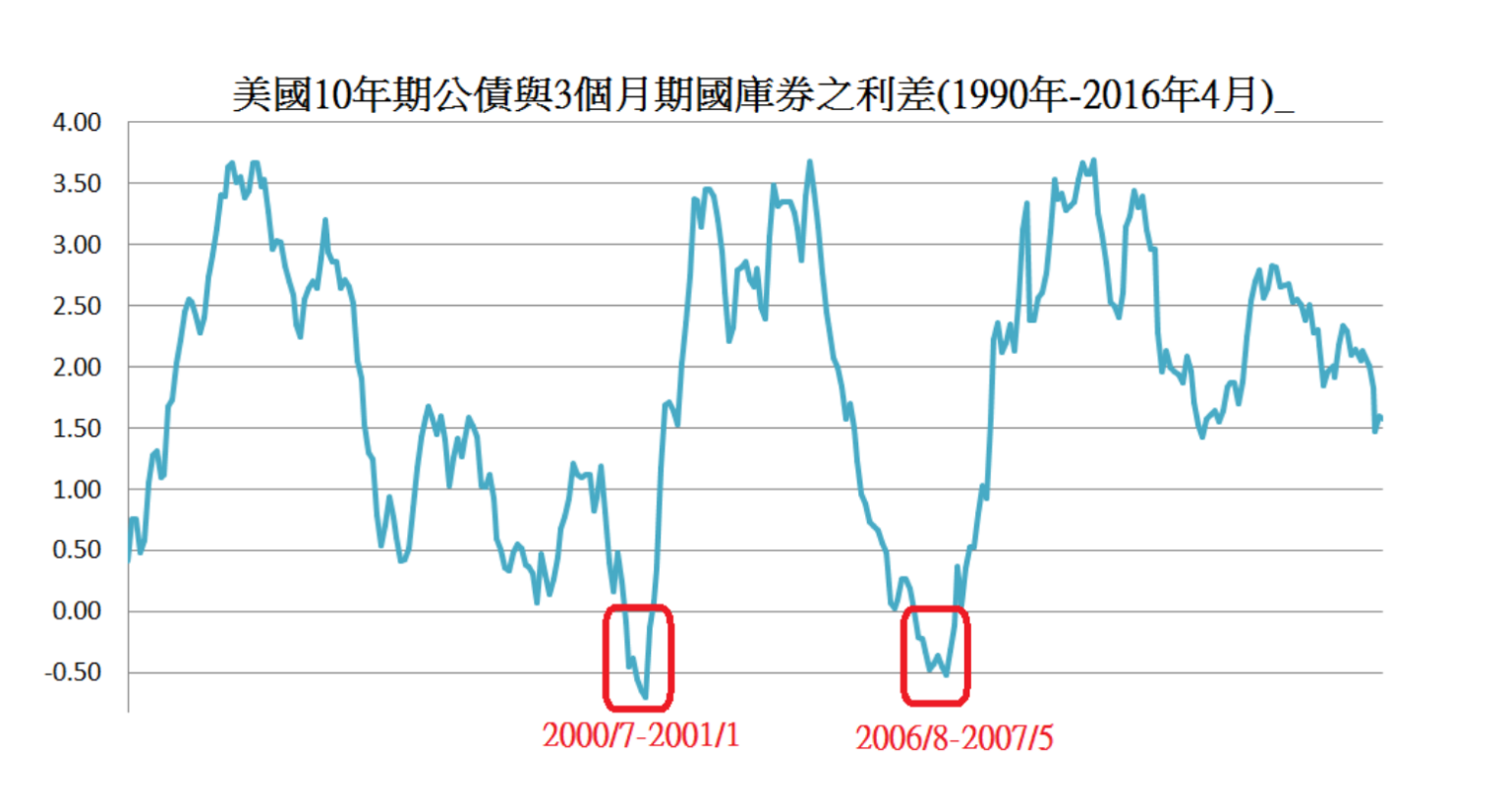

一般衡量長短期利差會以美國10期公債利率和3個月期國庫券利率之間的差值當作標準,如果跌破零,則代表出現逆殖利率曲線。

如果把時間拉長來看:

2006年第一度逆曲線發生在當年年初的1/29-2/28,大約五週,接著到了當年的六月又發生,一直持續到隔年(2007年)的1月,其時間之長已非短期籌碼或交易面可以解釋,答案在一年多後呼之欲出:發生次貸危機。

2000年的7月也發生過一次,那次出現逆殖利率曲線的時間也長達七個月。

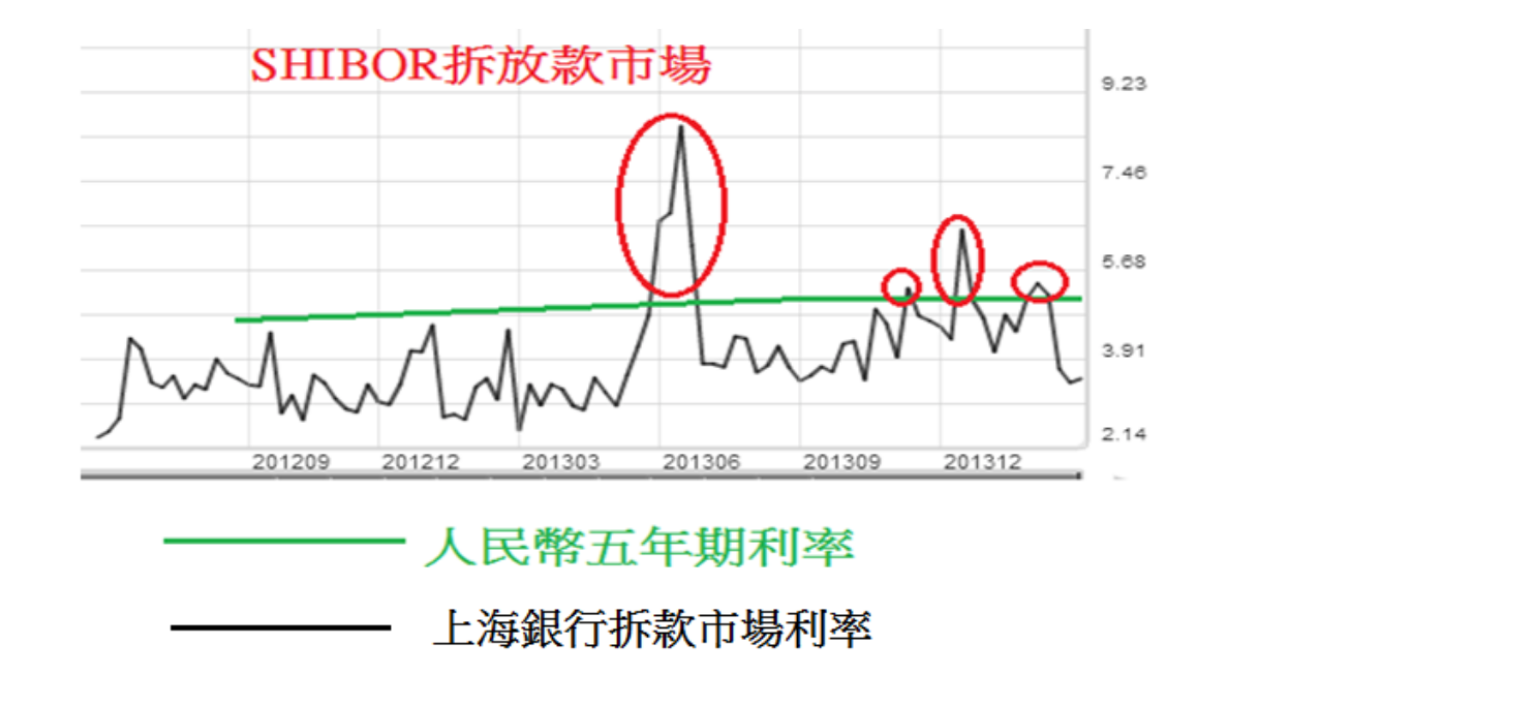

3、消費型經濟景氣過於熱絡時:

如果景氣到了高峰,一般消費性貸款或企業短天期貸款的需求大量增加,由於這些資金需求是屬於短天期,所以正常情況下會選擇借入短天期資金,一旦短天期資金需求過度熱絡,偶爾也會發生短天期利率高過長天期利率的情況。例如2013年中國就因此發生短天期拆款利率高過五年期定存利率的特殊現象:

不過,2013年中國所出現的逆殖利率曲線,之後並沒有引發股票崩盤,反倒是因此結束了長達七年多的人民幣升值多頭走勢,人民幣匯率從2006年開始升值,直到2013年第四季見到最高點之後,便一路回貶至2016年5月。

當年人民幣之所以發生逆殖利率曲線是因為資金緊俏甚至有斷鍊的危機,短天期利率一路狂飆超過長天期利率,主因除了景氣過度熱絡之外,部分原因也是因為人民幣升幅已經很大,許多資金紛紛獲利了結匯出海外所致。台灣曾經在1993~1994年間發生過類似的狀況,當年的台灣一樣面臨景氣過熱以及資金大量流到中國的窘境。