5月報稅季即將開跑,今年申報2018年度所得稅有5大變革,包括調高四大扣除額、調降最高稅率、調高基本生活費、股利所得課稅新制以及放寬健保費扣除規定等。其中,調高標準扣除額、薪資所得、身心障礙及幼兒學前等4項特別扣除額之後,單身小資族至少可省下5100元,堪稱是史上最有感!

變革一》四大扣除額調高,單身小資族至少可省5100元

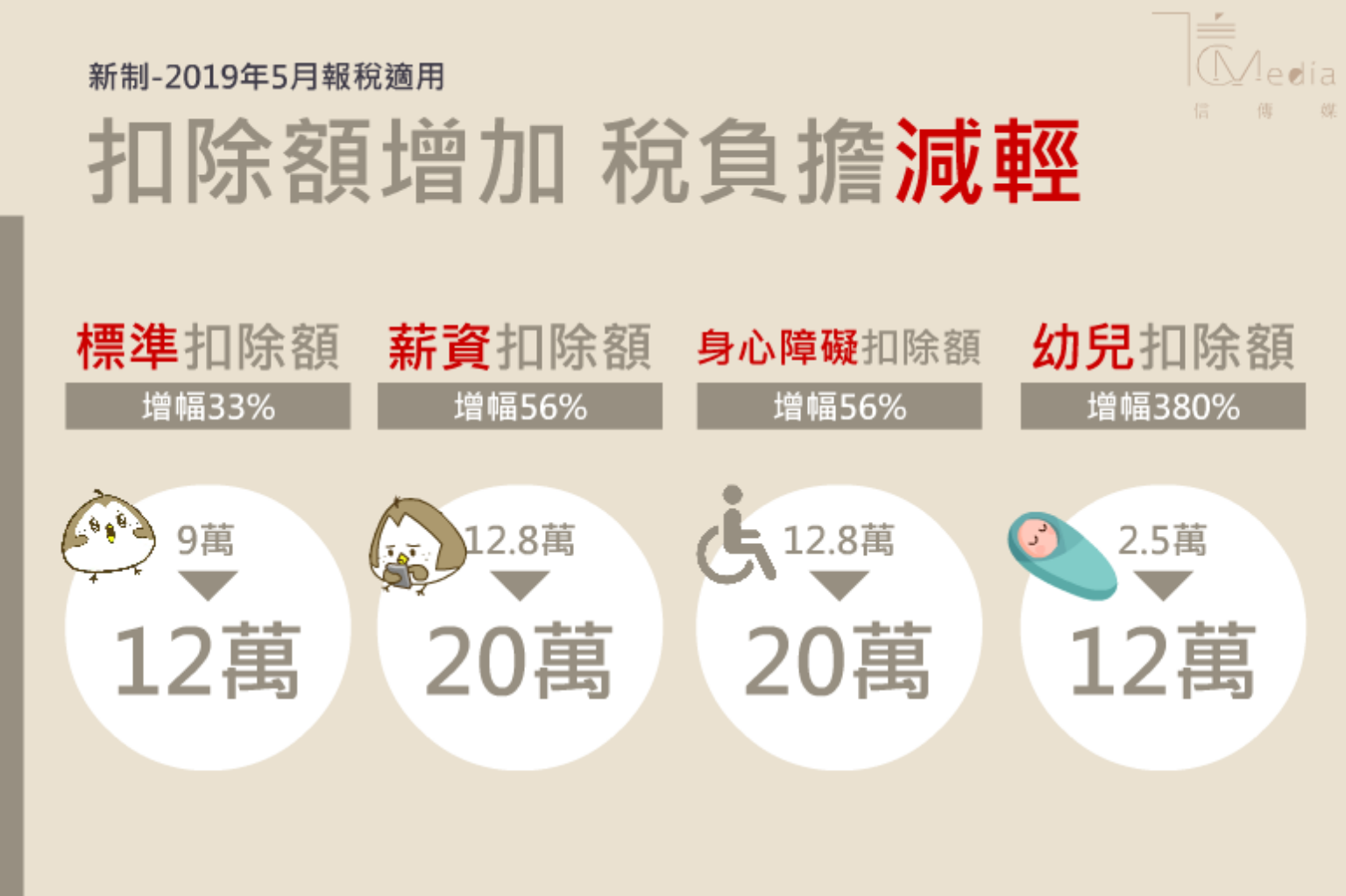

節稅最簡單的做法,其實就是提高免稅額(今年維持8.8萬不變)及扣除額。因此今年調高4項扣除額,就讓民眾相當有感;包括標準扣除額從原先的9萬調高到12萬;薪資所得特別扣除額從12.8萬調高到20萬;身心障礙特別扣除額從12.8萬調高到20萬;尤其是,幼兒學前特別扣除額(5歲以下)更從原先的2.5萬躍升到12萬,大大減輕了不少育兒家庭的負擔。

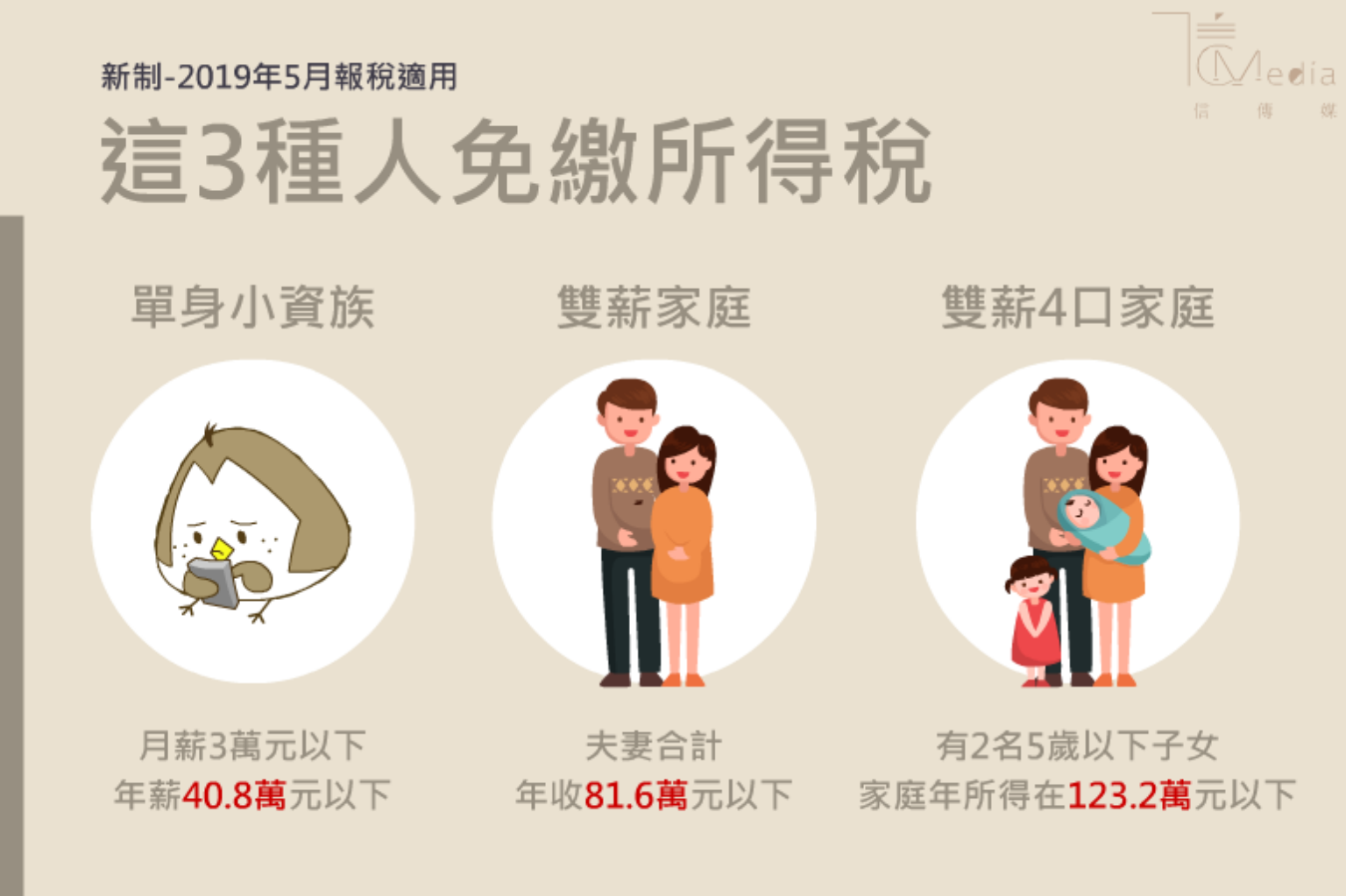

舉例來說,一名單身小資族,今年度報稅的免稅額+標準扣除額+薪資特別扣除額是40.8萬(8.8萬+12萬+20萬),相較於去年度的30.6萬(8.8萬+9萬+12.8萬),相差10.2萬,換算下來,若是落在5%稅率級距,今年度報稅將比去年省下5100元。

再假設,一個雙薪小家庭、家有2名5歲以下幼兒,今年度報稅的免稅額+標準扣除額+薪資特別扣除額+幼兒學前特別扣除額共123.2萬(8.8*4萬+12*2萬+20*2萬+12*2萬),相比於去年的83.8萬(8.8*4萬+9*2萬+12.8*2萬+2.5*2萬),差額39.4萬,若適用5%稅率級距,等於今年度報稅可省下1.97萬元。

整體來說,若今年民眾以「標準扣除」申報,包括單身小資族年薪在40.8萬以下、雙薪頂客族合計年薪81.6萬以下或是雙薪育有2名5歲以下子女,家庭所得額在123.2萬以下,皆是符合「免繳稅」的族群。

變革二》最高稅率級距由45%降為40%

所得稅課稅級距從原先的6級調整為5級,刪除所得稅淨額超過1031萬以上,適用45%的稅率級距,調整為,最高稅率級距由45%降為40%。

安永聯合會計師事務所會計師楊建華指出,過去所得稅淨額若超過1031萬者,每超過1萬元就要課4500元(稅率45%),但今年所得稅淨額超過453萬以上,皆只要課40%,最大受惠者在「大戶」,「一般民眾所得幾乎達不到1031萬的門檻,因此沒有影響。」

變革三》基本生活費從16.6萬調高到17.1萬

去年底財政部修正《納保法》施行細則,將2018年度每人基本生活費從原本的16.6萬調高為17.1萬元,排除薪資所得特別扣除額,改以其他四項扣除額代替。簡單來說,只要基本生活費總額大於「免稅額+扣除額」時,差額的部分就可以從所得稅總額中減除。

舉例來說,一個雙薪小家庭,家中有2名就讀國中小孩且採標準扣除申報為例,基本生活費總額為68.4萬(17.1萬*4)高於「免稅額+扣除額」的59.2萬(免稅額8.8萬 *4+標準扣除額24萬),其差額為9.2萬,若適用5%稅率,約可省下4600元。

變革四》股利所得課稅採合併或分開計稅二擇一

針對股利所得課稅,今年也同樣有重大變革,納稅人可採「合併計稅」或「分開計稅」二擇一。

所謂的「合併計稅」是指,股利所得併入綜合所得一起計稅,按股利8.5%計算可抵減稅額,且每一申報戶以8萬元為上限;至於「分開計稅」則是股利所得與綜合所得分開計稅,股利以28%計算。

至於一般存股族該選擇「合併計稅」還是「分開計稅」才有利?楊建華指出,若是小資上班族,建議選擇「合併計稅」相對有利;若為大股東適用所得稅率40%,建議分開計稅,申報上相對有利。

變革五》放寬健保費扣除規定

另一方面,民眾在申報綜合所得稅時,若採列舉扣除額方式結算,一般保險及商業保險皆有2萬4000元的保險費扣除額上限規定;但健保費、補充保險費不受2萬4000元扣除額限制,可以全額列舉扣除;今年財政部特別放寬健保費扣除規定,扶養直系親屬也可申報列舉扣除,同樣不受金額限制。

舉例來說,假設一名老母親的健保是跟著小兒子加保,且綜所稅由大兒子申報,但以往該母親健保費在報稅時無法列舉扣除,不過從今年起從寬認定,直系親屬的健保費將可全額列舉扣除。

報稅前兩大提醒:免繳稅也得申報、幼兒扣除額有「排富」

在報稅前夕,安永聯合會計師事務所會計師楊建華則提醒納稅人兩點事項,第一,即使符合免稅額門檻,還是要上網申報,「因為每個月領薪水的時候,公司會預扣稅款,如果你要將部分退回來的話,一定要申報才能領回退稅。」可別把錢乖乖送給國庫!

另外,有關幼兒學前特別扣除額從2.5萬大幅調高到12萬,除了只限父母申報之外,還設有「排富條款」,也就是說,只要所得稅率適用於20%以上的納稅人,「基本上就不能主張適用幼兒學前特別扣除額12萬。」