5月31日是民眾申報所得稅最後一天,繳完稅荷包空了,民眾心裡一定更有更有感,中國科技大學財政稅務系講座教授曾巨威表示,新稅制對中上階層有利,股利所得最低的兩個級距的稅額卻增加了,有圖利富人、壓榨窮人之嫌。

國民黨智庫國家政策研究基金會特地在5月31日報稅最後一天上午召開「蔡政府三週年『低薪及物價、財稅、金融問題』記者會」,檢視今年新上路的全民稅改政策。

曾巨威認為,蔡政府的稅務政策堪憂,同時也提出「加薪減稅」這個概念,希望透過獎懲機制解決台灣低薪問題。台北商業大學財稅系教授黃耀輝也強調,資金回台專法過於補貼回流資金,對誠實申報、固守台灣的企業並不公平。

富人成「股利稅改」減稅最大贏家

面對新稅制過度嘉惠富人的質疑,財政部往往提出「比例說」來解釋,即雖然富人減稅金額雖大,但佔其所得較低,而一般老百姓減稅金額雖小,但所佔比例卻是比較高的,並無不公平情事。

然而曾巨威對此並不認同,他認為不管誰減稅較多,高所得者首先本來就不應減稅,這是基本原則問題。

再來,以「股利稅改」為例,若逐一比對各所得級距在舊制與新制中的稅負,就會發現在新制下,所得最低的人應繳的稅額不減反增。

根據曾巨威整理出來的「不同所得級距股利所得稅負差異」表,新舊制相比較,只有稅率級距落於20%至45%者的稅負減輕,而且稅率愈高者減稅的幅度愈大;另一方面,稅率級距落於5%和12%的低所得者,其稅負相較之下卻增加了。

大股東稅負劇減、小股東稅負增加,黃耀輝稱之為「傾斜的租稅政策」,不能雪中送炭,卻是錦上添花。而即使大戶和小資都有省到,兩者減稅的幅度也不符合社會公平正義,所得最高的富人竟成減稅最大贏家,而中產階級只能緊握自己那一點減稅額度帶來的「小確幸」,還沾沾自喜。

為了鼓勵海外資金回台投資,蔡政府在立法院力推《境外資金匯回管理運用及課稅條例》,有望今年內便能三讀通過。

然而黃耀輝指出,國際共同申報標準(CRS)讓洗錢變得愈加困難,再加上美中貿易戰,這些過去並未誠實申報的資金本就會加速返台,這時再特地給予「租稅特赦」,不免有多此一舉之感。

尤有甚者,這些回流資金若投資特定產業,即能享有租稅優惠。黃耀輝認為對於誠實申報最低稅負制者、把資金留在台灣或無力匯出者,以及並未列入指定的產業而言,這形成一個不公平且歧視的氛圍。

蔡政府減稅,不利財政健全

另一方面,曾巨威比較了馬英九與蔡英文政府的稅制改革,指出兩人財政思維和施政方向截然不同。

馬的「財政健全方案」及《促進產業升級條例》徵富人稅、調升金融營業稅、取消企業減免,以增加政府稅收;然而蔡上台後以《產業創新條例》恢復租稅優惠,傾向減免稅收。

曾巨威表示,「從財政健全的角度來看,我認為蔡政府的稅務政策相當令人憂心。」黃耀輝則認為全民稅改缺乏嚴謹的稅式支出評估,呼籲政府制定稅制時,必須將選舉考量排除在外。

台灣如何跳脫低薪?曾巨威提彈性「加薪減稅」方案

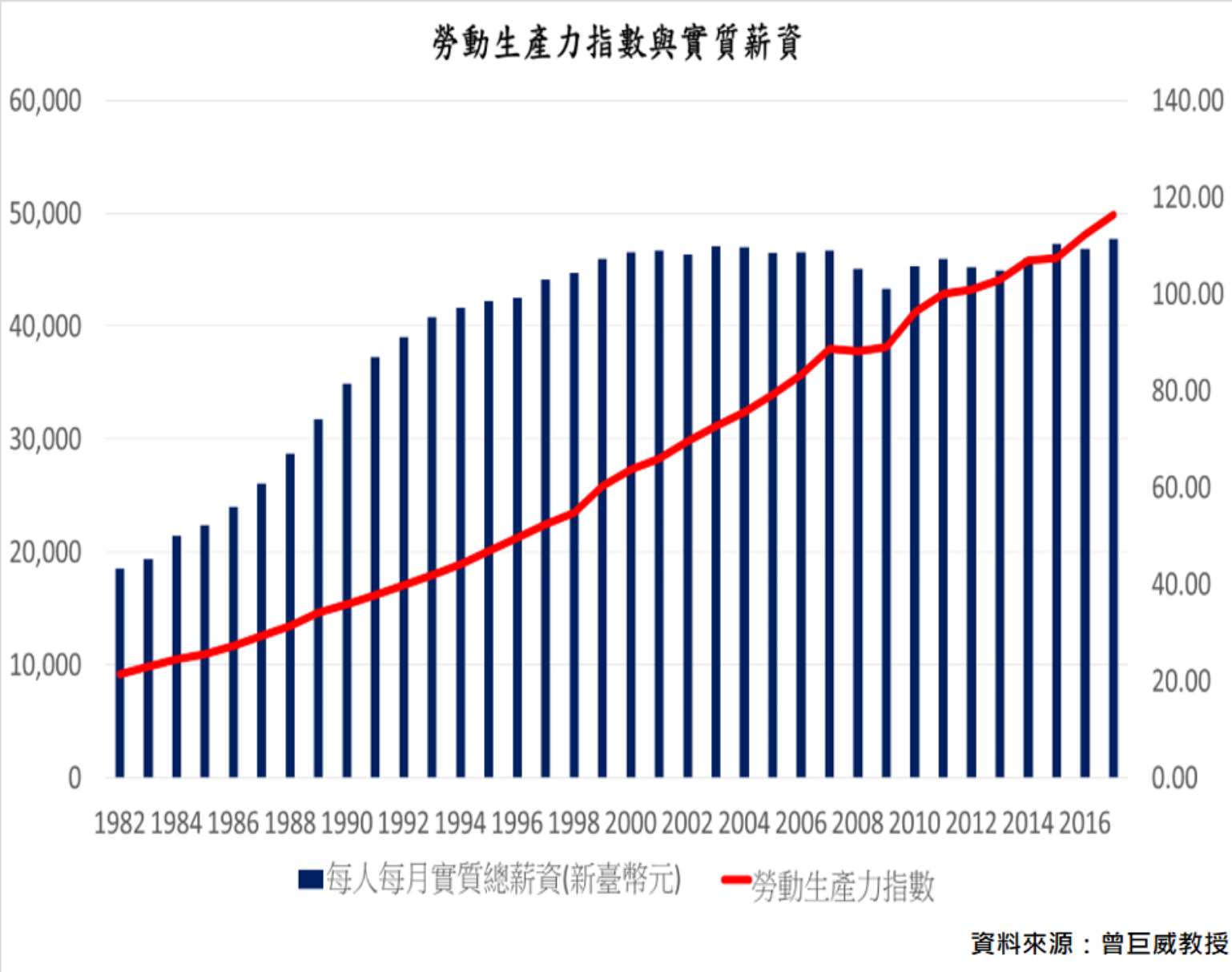

台灣陷於低薪困境已經20餘年,儘管勞動生產力指數一直在上升,薪資卻無法反映生產力變化,政府到底該採取什麼政策,好擺脫這道陰影?曾巨威明言,低薪是一個複雜的問題,涉及勞動市場、產業結構、教育體制等因素,儘管台灣無法單憑財政稅制解決這道難題,財稅卻是一個我們能嘗試切入的角度。

因此他提出一項稅改建議,稱作「加薪減稅2.0版」,目的在於建立獎懲機制以為企業創造加薪誘因,同時也對它們施加為員工加薪的壓力。

其中在「加薪減稅」方面,企業若達到以下3項條件,其營利事業所得稅得減免1%,而若3項條件皆符合,營所稅則可減免至17%。

1. 企業中位數員工薪資成長率≥每年全國勞動生產力成長率。

2. 公司高階經理人(CEOs)薪資與中位數員工薪資差距低於一定倍數。

3. 公司員工分配盈餘超過一定比例。

而在「不加薪就加稅」方面,曾巨威修改現行的保留盈餘稅,提出以下兩種計算公式讓企業二擇一,因此投資、加薪不力的公司就得繳納更高的稅額。

1. 【企業課稅所得 X 60% ─(投資+加薪)】X 10% = 保留盈餘稅

2. 【企業課稅所得 X 20% ─(加薪)】X 10% = 保留盈餘稅

曾巨威表示,「加薪減稅2.0版」還只是一個概念,他希望透過提出這項概念,引起社會的關注,讓大家一起來討論可以如何利用稅制改善台灣低薪困境,還有可行的施行辦法。

同時他也強調,檢討稅制不是為了批評、攻擊執政者,而是藉由審視數據,找出稅制中有弊病之處,為將來的稅改奠定基礎,以建立一個更健全、更符合公平正義的財稅環境。