各項經濟數據皆顯示當前已現衰退疑慮,在通膨並不構成威脅的情況下,許多國家紛紛採行寬鬆的貨幣政策以拉抬經濟。而投資人因經濟前景不明,紛紛將資金投入相對安全的政府公債,使得債市一片大好。

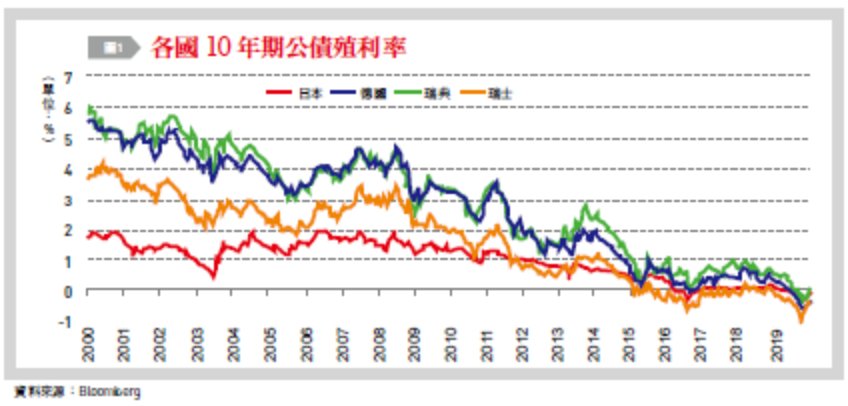

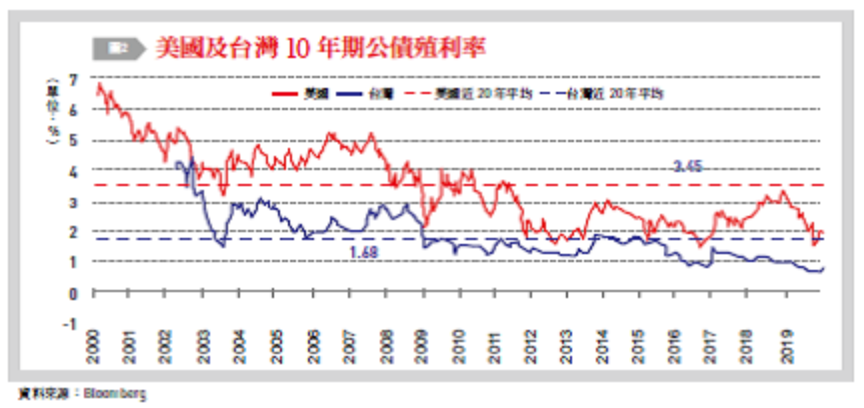

俗話說:「砍頭生意有人做,賠錢生意沒人做。」但奇怪的是,即使全球主要央行紛紛調降政策目標利率,公債殖利率也相應走低,日本、德國、瑞典及瑞士的10年期公債殖利率甚至落入負值〔圖1〕;美國及台灣雖然保持在正值,但過去20年的美國、台灣10年期公債殖利率平均為3.45%、1.68%,目前卻僅有1.92%、0.70%〔圖2〕,投資人卻仍趨之若鶩。這代表市場認為全球經濟前景充滿不確定性,遂寧願將資金置於相對安全的政府公債。

經濟及通膨表現不佳讓債市大熱

何以如此?主要是美中貿易戰陷入膠著等風險因素加劇,使全球經濟持續放緩,加以主要國家通膨率未及政策目標所致。而今年國際貨幣基金(IMF)已四度下修2019及2020年全球經濟預測,從1月的3.5%及3.6%,調整為10月的3.0%及3.4%,亦是為此。

具體地說,從當前主要國家的經濟表現來看,美國第3季實質經濟成長率跌破2%,中國則來到創下27年新低的6%,歐元區亦持續走低。其中,又以製造業生產不振最具代表性,如美國供應管理協會(ISM)的製造業指數顯示,2019年8月起製造業已連續3個月呈現萎縮,中國官方採購經理人指數(PMI)也有6個月低於50的榮枯線。難怪IMF描述當前經濟的用語,會明確地點出全球製造業活動正在萎縮中,且存在向下風險。

除了經濟成長走弱外,當前美國、日本和歐洲等主要國家物價亦持續低迷,歐元區和日本已低於1%,美國第3季以來的核心PCE雖稍有回溫,但各大金融機構對明年美國通膨預期,仍不及2.0%之政策目標。於是,在各項經濟數據皆顯示當前已現衰退疑慮,且通膨並不構成威脅的情況下,許多國家紛紛採行寬鬆的貨幣政策以拉抬經濟。

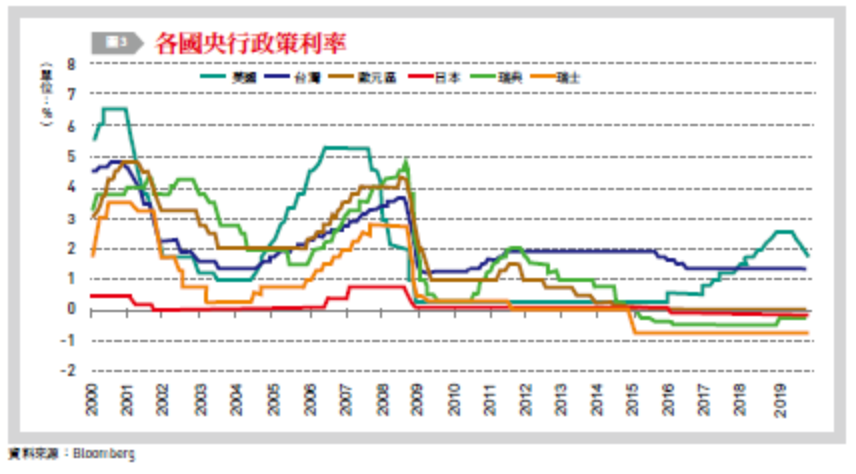

問題是,除了日本、瑞典與瑞士外,目前主要國家政策利率雖仍維持在0%以上,但已大多低於2%。其中,歐洲央行再融資利率長期位於0%,而央行隔夜存款利率早在2014年6月已降為負值,2019年9月第五度調降10個基點至-0.5%;美國聯準會則以通膨不及目標與避免經濟衰退為由,進行「預防性」降息,自7月31日起已三度降息,至10月底聯邦資金利率已下調到1.5%~1.75%。此外,10月澳洲及韓國亦緊跟著陸續降息。至於新興國家方面,中國人民銀行於9月宣布調降存款準備率2碼、11月下調中期借貸便利(MLF)利率至3.25%,部分新興市場國家也接連宣布降息〔圖3〕。也由於官方的政策利率被視為其他市場利率的參考基準(benchmark),以至於在各國央行相繼降息的情況下,全球利率維持低檔便是再自然不過的事。

隨著過去一年全球債券殖利率趨勢向下,讓許多債券市場的投資人雖無法獲得較好的利息收益,卻獲得可觀的資本利得。難怪公債殖利率持續走低,市場仍追捧債券,顯見在經濟前景不佳、通膨偏低及貨幣寬鬆的環境下,投資債券是一門看似賠錢,實則賺錢的好生意。

走在鋼索上的全球經濟前景堪慮

誠如前述,當前債券價格越墊越高的關鍵因素,即在於美中貿易戰的不確定性,與全球經濟放緩及其相伴的各國央行貨幣寬鬆政策走向。因此,這兩項因素的後續發展,也是影響未來利率市場變化的要件。

先就美中貿易戰來看,倘若美國及中國當真簽訂了有實質作用的協議,雙方貿易摩擦可望減緩,全球經貿風險自然將隨之降低,投資意願亦會相應升高,並順勢帶動債券殖利率上揚,經濟也將受惠於生產面的改善而獲得動能,進而支持央行貨幣政策正常化;反之,若原本將簽下的協議因不可預期的因素而受阻,使當前暫緩的關稅又重新恢復課徵,美中雙方彼此競爭的態勢將更趨激烈。此時,發生系統性風險的機率大增,市場資金更將大舉進入債券市場避險,且受到衝擊的經濟又會逼得央行不得不採行更寬鬆的貨幣政策加以應對,利率將難免進一步下調。

再者,就全球經濟表現而言,即使當前全球經濟成長率仍大致保持在長期平均之上,但從市場不安的情形來看,當前這波自金融海嘯以來的經濟擴張(尤以美國最為明顯),已猶如馬戲團中的鋼索秀,帶來繼續踏著鋼索前行至彼岸、保持在鋼索上搖晃,抑或從高空墜落的三個可能的情境。

第一種情境是經濟成長站穩現況,甚至出現擴張,消費面及生產面的狀況雖未高速成長,但仍能維持韌性,則優於預期的經濟表現將支持央行調升利率,甚至逐步將貨幣政策正常化,市場利率將相應緩慢爬升。

第二種情境是經濟擴張停止或緩慢減速,則失去成長動能的經濟體將迫使央行維持寬鬆的貨幣環境,以避免經濟出現更劇烈的下行。此時,央行將如當前政策一般,採取預防性降息,使利率略微走低。

第三種情境則是最壞的結果,亦即經濟受到系統性風險打擊,在面臨嚴重衰退風險下,市場投資人將把資金大舉移至債券市場進行避險,壓低債券殖利率。同時,央行勢必採取更積極的寬鬆貨幣政策,甚至動用負利率工具,將政策利率降至0%以下。屆時,市場利率將呈現大幅且快速地下降。

麻煩的是,非傳統貨幣政策雖在金融海嘯後有助全球度過危機,但央行大量持有政府債券,卻又極易使金融體系陷入「災難循環」(doom loop)。簡單地說,非傳統貨幣政策就如同服用類固醇一般,短期可有立竿見影之效,但若長期使用,不只會使邊際效果減退,還會讓身體變得更為脆弱。負利率政策亦然,此類短期的「激進」政策縱有刺激經濟的效果,但長期使用會讓經濟和金融體系預作因應,使其失去其效果。甚至當政策轉向時,反而將加重金融風險。

向上/向下風險將影響債市表現

要言之,在美中貿易戰的不確定性、全球經濟放緩和各國央行以寬鬆貨幣政策力挺經濟的環境下,債市一片大好,也讓投資人皆賺得盆滿缽滿。但如同水能載舟,亦能覆舟的道理一樣,未來不同的經濟情境發展將左右央行的利率政策,而當前全球經濟低迷背後又以美中貿易戰發展情況影響最巨。因此,即使當前各國央行多持寬鬆政策且相繼降息,絕大多數債券投資人預期美中貿易戰與全球經濟成長將面臨向下風險(downside risk),但若前述兩項主導利率的因素,意外地出現向上風險(upside risk)時,勢將影響當前債市表現,成為債券投資人的巨大風險。(本文作者為元大寶華綜合經濟研究院董事長、國立清華大學科技管理學院榮譽教授)

原文撰文為梁國源,本文轉載自《台灣銀行家》。更多精彩內容,請詳見《台灣銀行家》。