每次大選揭曉前,股市容易陷入觀望,進入盤整格局,這時可考慮跨式交易策略。

當打算投資的標的大漲或大跌時能夠獲利,若價格盤整時,雖然會損失,但僅限於建立部位時買進買權及買進賣權所支付的權利金總和,這樣的策略稱為「跨式組合策略」,有買進跨式、賣出跨式等交易策略,以下分別介紹。

跨式組合交易(Straddle)策略是同時買進或賣出相同到期日且相同履約價的買權及賣權,可分為:

買進跨式(Long Straddle):同時買進相同到期日且相同履約價的買權及賣權。賣出跨式(Short Straddle):同時賣出相同到期日且相同履約價的買權及賣權。

(一)買進跨式組合(Long Straddle)

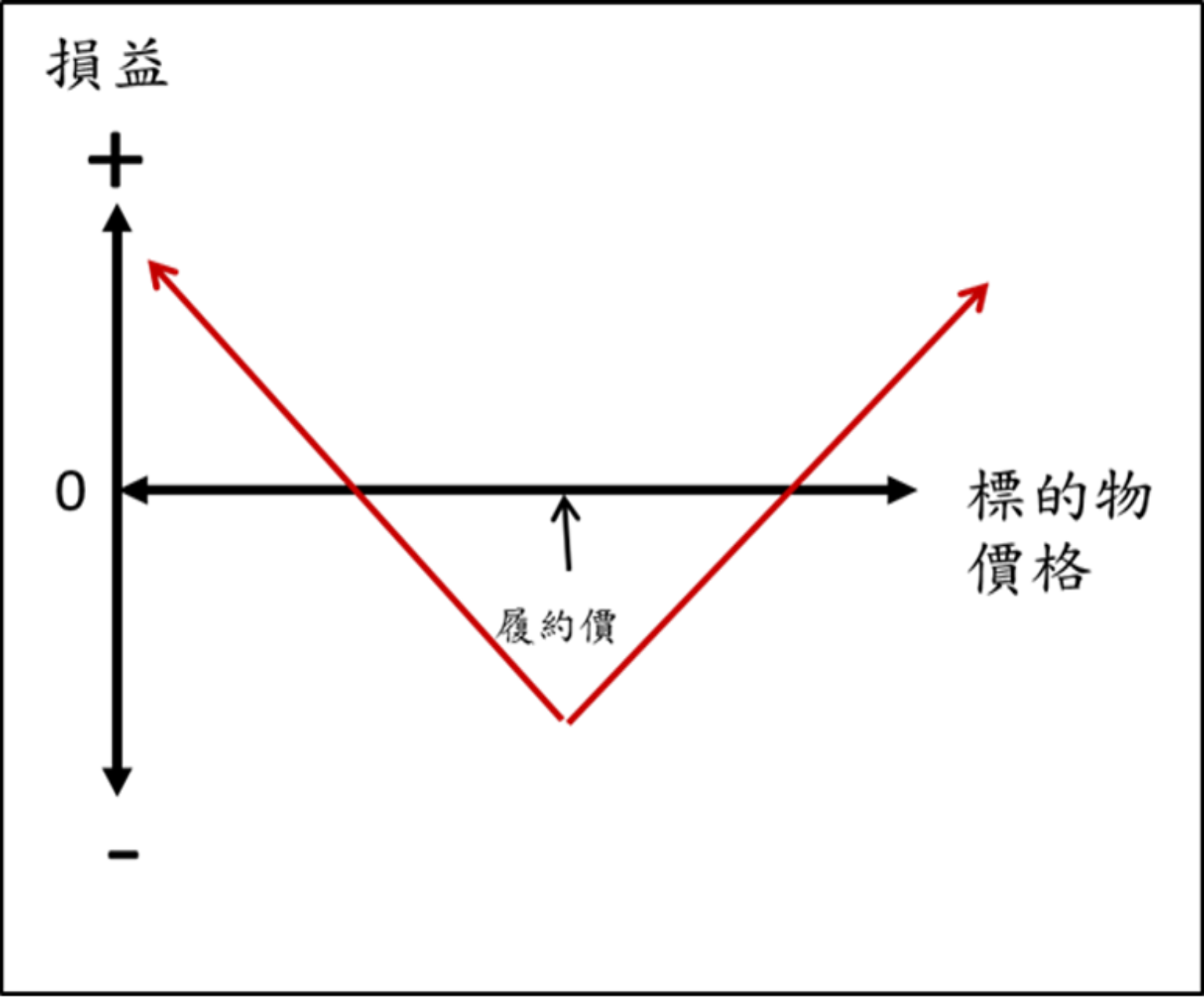

1.買進跨式組合損益特性

買進跨式組合是在標的物大漲或大跌時獲利,若標的物價格盤整時,這個交易策略會損失,不過所損失的金額僅限於建立部位時買進買權及買進賣權所支付的權利金總和。

買進跨式組合策略到期損益示意圖:

2.舉例說明

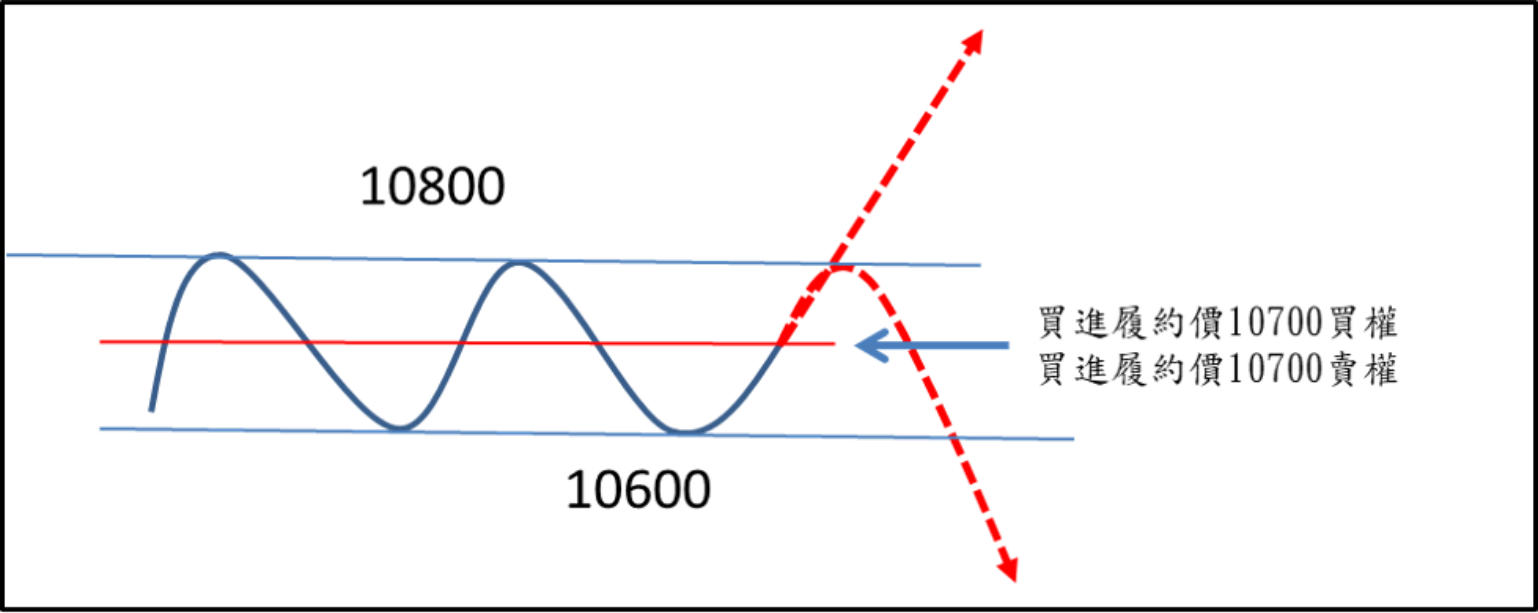

假設加權指數已一段期間在微小幅度盤整,交易人研判在選擇權契約到期前會有趨勢方向出現,但無法判斷是上漲還是下跌,遇此情境,交易人可於盤整期間建立買進跨式部位,當趨勢明朗後不管是大漲或大跌,都可以獲利。

買進跨式組合進場情境示意圖:

3.買進跨式的風險控管注意事項

(1)建議不要在相對較大的價格盤整區間建立部位。

因時間價值的衰減是買進選擇權部位不利的要素之一,過大的盤整區間需要較多的動能及時間去突破,故建議不要在相對寬的盤整區間建立部位。一般而言,當市場預期會有重大事件發生前,參與者會採取觀望態度,容易造成市場價格在相對較小的區間盤整,此時才是相對適宜建立部位的時機(例如選舉前、重要數據公布前等)。

(2)損失有限仍有可能被代為沖銷

雖買進跨式屬損失有限的部位,但因期貨商採取整戶控管計算風險指標,交易人需注意,採取本交易策略時,若帳戶內含有其他非損失有限的未平倉部位,則此交易策略部位仍有可能被代為沖銷。

(二)賣出跨式組合(Short Straddle)

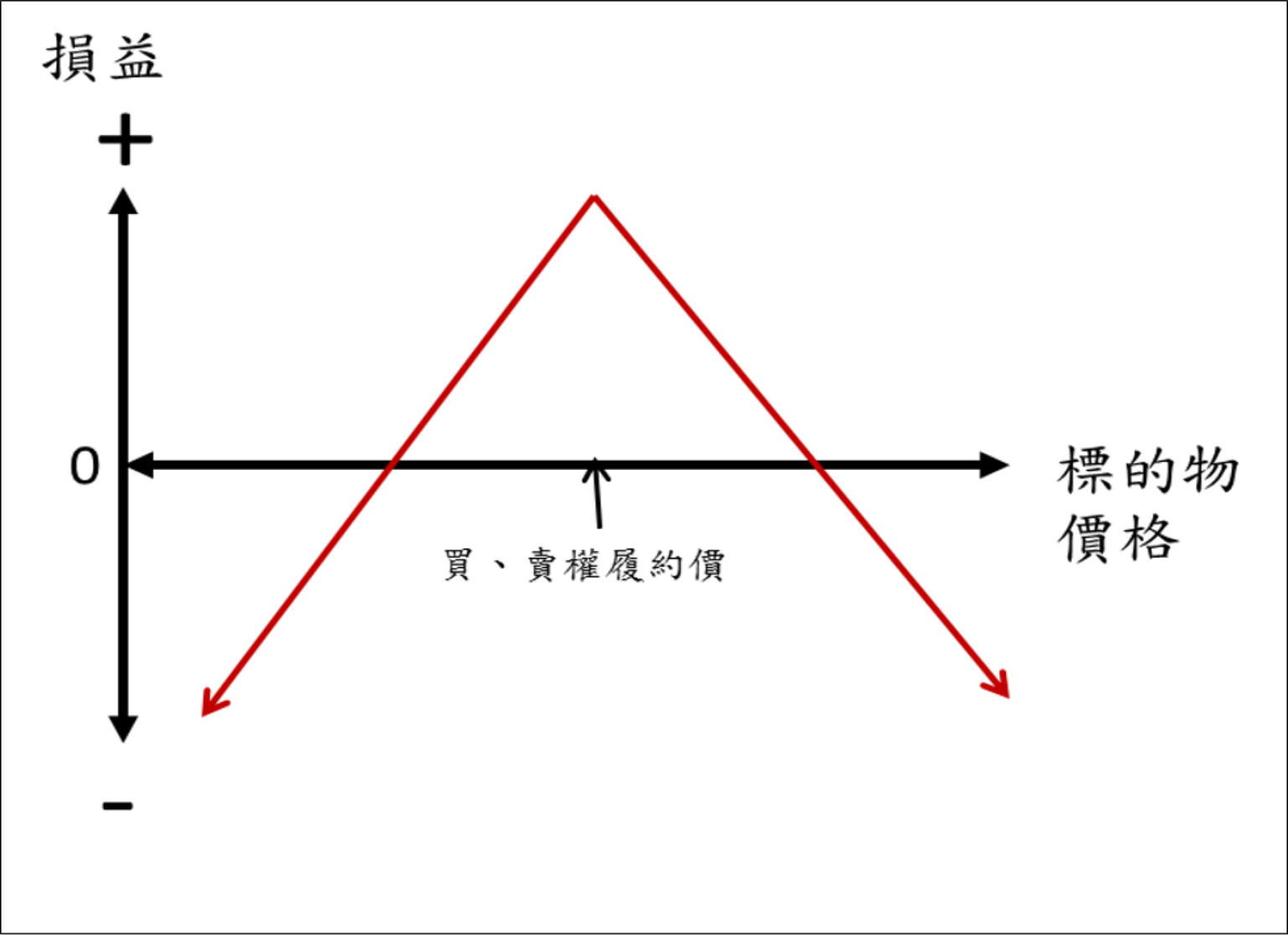

1.賣出跨式之特性

預期加權指數不會有明顯趨勢,研判未來賣出跨式組合契約到期前,會呈現小區間盤整走勢,即可採用此交易策略。建立賣出跨式其最大獲利即所收取之權利金,但有無限損失之機會,因此,期交所對此交易策略訂有保證金之要求。

賣出跨式交易策略到期損益示意圖:

2.舉例說明

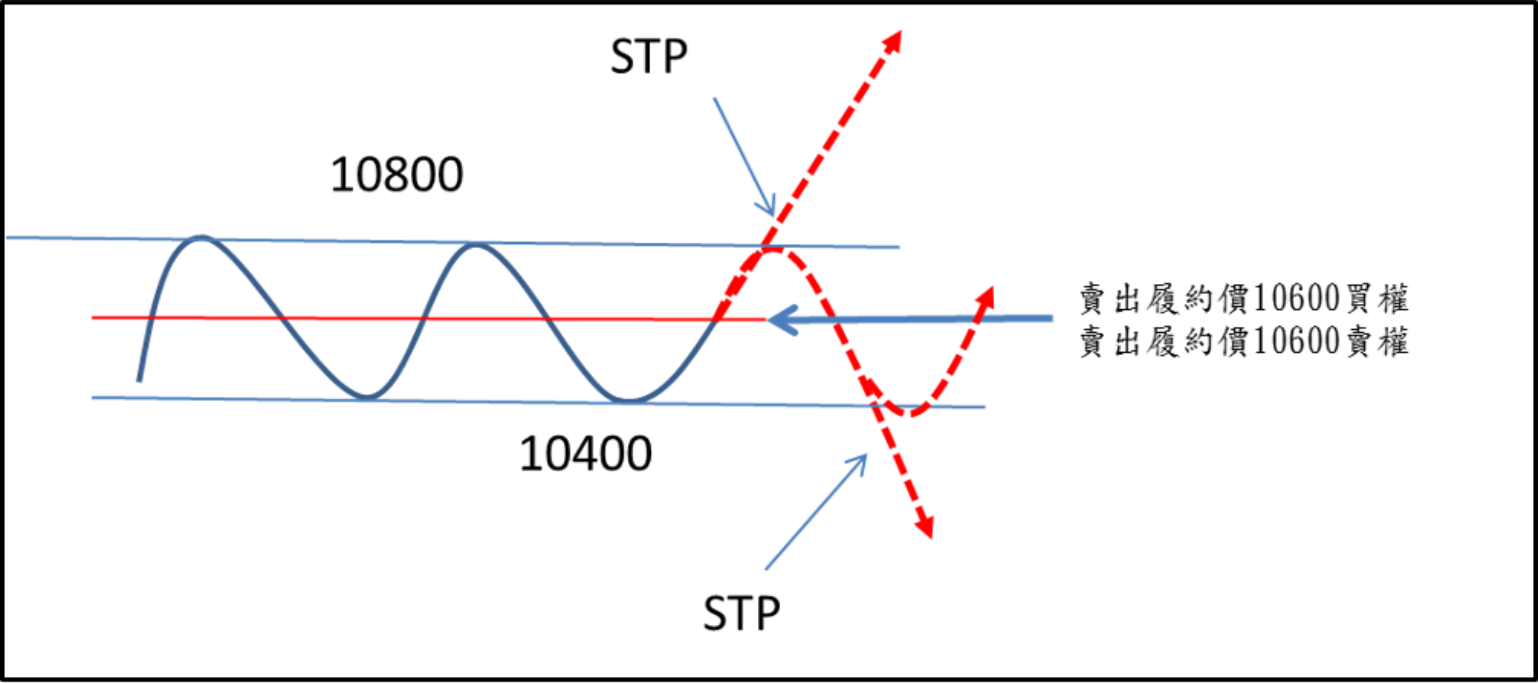

此策略適合運用於預期長時間價格區間盤整時,例如:假設加權指數無明顯的基本面驅動因素,市場參與者對未來走勢沒有方向,且預估選擇權契約到期前,均不會有利多或利空來影響股票市場趨勢,此時交易人可以選擇一個履約價並建立價平的賣出跨式組合部位,但因為賣出跨式如果行情判斷錯誤有損失無限的風險,因此,建議當加權指數往上突破支撐區或往下跌破壓力區時,應停損出場觀望。

賣出跨式組合進場情境示意圖:

3. 從事賣出跨式策略交易之風險提醒

(1)可能產生之損失金額難以評估

只要加權指數價格走勢脫離盤整,賣出跨式部位即產生損失,且其可能產生之最大損失金額難以估計,交易人從事賣出跨式組合交易策略,應研擬停損計畫並嚴守交易紀律。

(2)保證金的要求是變動的

與賣出選擇權相同,期交所對賣出跨式訂有保證金之要求,保證金要求金額計算式中權利金市值是變動的,當權利金市值由小變大時,保證金要求提高將造成風險指標比率變小,因此,為避免被代為沖銷甚至出現超額損失,交易人應妥善規劃使用保證金之比例,並隨時注意盤中保證金之變化。

(3)注意選擇權權利金之非線性變動

此風險發生原因與前段描述賣出選擇權風險時相同,賣出跨式組合遇市場失去流動性時,選擇權價格也有可能出現非預期之變動,但賣出跨式為兩個契約組合而成,只要有一個契約出現逆向現象,基於整戶風險控管原則,當風險指標達代為沖銷標準,交易帳戶內之所有部位將被代為沖銷。