期貨商會與交易人約定風險指標最低的比率,目前規定是不能低於25%,否則代為沖銷部位。

期貨商為避免執行法定每日結算業務出現風險,遂訂定盤中風險管理之相關機制,其中代為沖銷作業關係到交易人留倉部位的權益,因此期貨商管理規則訂有期貨商應告知交易人得代為沖銷交易之條件及相關事項之約定。

目前我國執行代為沖銷之條件是什麼?風險指標的內涵為何?期貨商為何使用風險指標來管理帳戶風險?

風險指標比率是期貨商執行代為沖銷作業的依據

從事期貨交易在開戶時,期貨商會與交易人約定風險指標最低的比率,這約定的比率目前規定是不能低於25%,在我國期貨市場,常可聽到期貨商會在25%時砍倉,這「25%砍倉」指的就是「風險指標低於25%時開始執行代為沖銷作業」。

風險指標的計算式存有一定的意義

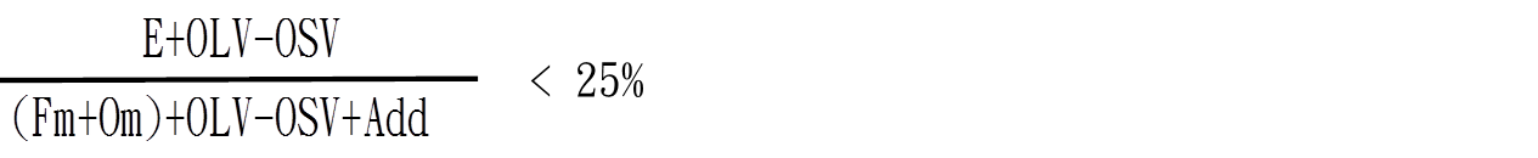

風險指標計算式為:

盤中風險指標=(權益數+未沖銷選擇權買方市值—未沖銷選擇權賣方市值)∕(未沖銷部位所需原始保證金+未沖銷選擇權買方市值—未沖銷選擇權賣方市值+依「加收保證金指標」所加收之保證金)。

盤中風險指標計算式隱含了什麼樣的風險控管主張呢?為方便表達風險指標計算式之內涵,將風險指標依下列代號呈現,並假設與交易人約定當風險指標低於25%時開始執行代為沖銷作業:

風險指標計算如下:

1、E=權益數

2、Fm =期交所公告之期貨契約原始保證金

3、Om=選擇權市值 + Max(保證金A值—價外值,保證金B值)

4、X= Max(保證金A值—價外值,保證金B值)

5、OLV=未沖銷選擇權買方市值(Long Side)

6、OSV=未沖銷選擇權賣方市值(Short Side)

7、Add=依「加收保證金指標」所加收之保證金

再移位之後可得:

E+OLV— OSV <25%(Fm+ Om+ OLV— OSV+Add)

再移位後可得:

E+OLV<25%Fm+25%OLV+OSV+25%X+25%Add

權益數低於約定最低清算價值時期貨商將代為沖銷

以文字說明上述整理移位後之公式,即當交易人帳戶盤中權益數加上選擇權買方部位市值小於約定之最低清算價值時,期貨商將執行代為沖銷作業程序。

而此約定之最低清算價值為期貨契約未平倉部位所需保證金的25%、選擇權買方平倉時所收取權利金的25%、選擇權賣方平倉時所需支付的權利金、MAX(A值—價外值,B值)的25%及25%加收保證金的加總。

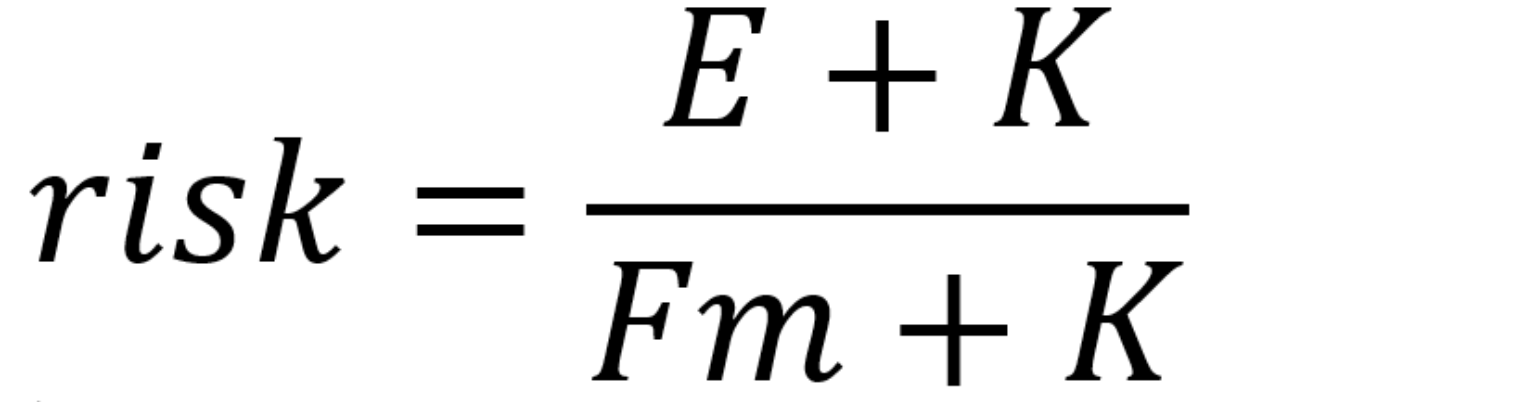

簡易的風險指標

若一般較單純的交易,較時常見到的風險指標如下

K=未沖銷的買方權利金和賣方權利金差額

E=權益數

Fm=原始保證金

分子 E+K

分母 Fm+K

風險指標risk則等於

當盤中風險指標低於約定比率時(25%),如果交易人無法即時提高權益數(入金)或減少未平倉之部位,表示此交易帳戶在考慮代沖銷的滑價損失準備之後,其權益數已經趨近於0,如果行情繼續不利於留倉部位的發展,帳戶權益數將呈現負值。

風險指標低於約定比率表示帳戶有結算風險

每日收盤結算作業,期貨商會計算交易人帳戶中期貨契約在倉部位損益,並於交易人帳戶權益數中實質收付,且會依據在倉部位的商品,計算所需保證金金額是否足夠。

為降低交易人每日結算之風險,當交易人帳戶風險指標低於約定比率時,該帳戶權益數恐難以應付當日結算時所應支付的損失或保證金的要求,因此期貨商面對風險指標低於約定比率之帳戶,會開始進行代為沖銷作業並將所有未平倉部位全部沖銷,換句話說,期貨商風險管理的底線是交易人帳戶風險指標必須高於約定比率,以確保當日結算作業撥付可順利進行。

期貨市場交易秩序維護、系統風險管理是藉由各種機制達成,事前約定交易限額,當交易人部位已面臨風險,期貨商根據約定採取高風險帳戶通知、要求補足保證金、強制平倉等各種方式,達成風險規避的目的,期貨交易之前,在簽訂受托契約之時,交易人必須清楚權利義務關係,以尋求保障。