未來能夠帶領台股大盤反彈的一定是要獲利大幅成長、本益比很低且具有高殖利率三者兼具的公司不可;不會是股價泡沫破滅的股票,也不會是目前股價還在天上飛且剛剛往下做修正的前一波電子強勢股,除非那些天上飛的股票近期股價出現補跌完畢甚至超跌,短線才會有較大的反彈幅度及投資價值。

而且,也需等到外在利空消失,美股往上反彈確立,外資才會再買超台股,屆時外資將會回補低本益比且具高殖利率的股票,會偏向本益比較低的中大型權值股、龍頭股、業績成長股、缺貨漲價股等股票,才會推升台股大盤指數大幅反彈。以下是宏遠投顧對本週台股動向的分析專文。

2023年貨櫃航運仍然供不應求

由於全球對貨櫃航運的需求持續增加且剛性需求太旺、塞港及基礎建設不足也非兩三年可解決,加上減排碳的拆船及降速行駛造成船隻供給大減、碼頭工人及運輸工人嚴重短缺、今年初歐洲線及5月美洲線合約將上漲2-3倍、台灣三家貨櫃航運公司從去年下半年起有新船加入,2022年獲利將會大幅超越2021年,而且未來3年貨櫃航運業仍將大賺。

如以Alphaliner預估每年船隻供給及需求增加量來分析,有人會以2023年供給增加8.1%超過需求4.7%,見下表一所示,因而就武斷地說2023年供給過剩也很偏頗,這樣分析方式也是不對;因為,要把每年船隻供給及需求的增量相乘,換算成2023年實際的供需增量才能做比較。

我們把2020年全球貨櫃航運價格大漲,當年度已出現供不應求的情況,做為平衡基準的1為基準,乘上往後幾年的增量,換算成2023年船隻供給及需求增量,則2023年供給增加1.17596,2023年需求增加1.183,需求仍然高於供給,見下表二所示。這也是長榮海運之所以在2018~2019年大造船,就是因為看到2016年韓進海運倒閉後,貨櫃航運市場沒有造新船,再加上舊船的淘汰及拆掉,早就算出2020年貨櫃航運供不應求,因而把2020年當成貨櫃航運供需平衡是合理的。

上述情況還不包含塞港使得新船有效運力降低,以及減排碳所需拆船及降速行駛等等情況,都會使貨櫃船實際供給更進一步大幅下降。包含2023年大約有5~6%的船隻不符合減排碳必需要拆掉,另外還有5成以上船隻不符合減排碳規定,需要降速行駛;但是,目前船隻不僅沒有降速行駛,還因卸貨完畢後快速衝回亞洲是超速行駛,一來一往將會降低約10%%運力,兩者合計將會降低超過10%運力,足以抵銷2023~2024年新船增加的運力,因而2023~2025年貨櫃航運仍然供不應求,貨櫃航運業仍將會大賺。

美國企業庫存年比增加,要跟庫存/銷售比一起看

雖因近期企業庫存年比增加、運價連續14週下跌,就有分析師就認為貨櫃航運產業將從高峰往下行;但是,不去分析企業庫存年比增加、運價下跌的其中原因就亂分析,這實在是很偏頗的分析!因為1月中下旬至今貨櫃航運運價下跌因素主要來自於:

1、農曆春節前後的季節性淡季因素;

2、俄烏戰爭影響歐洲航線;

3、中國封城影響生產供應;

4、少數因通膨上升使得非必要性產品需求下降。

目前美國企業庫存年比增加來自於幾個因素:

1、缺料,缺一個料號都無法順利生產,許多庫存卡在那邊;

2、疫情造成Just in Time零庫存管理模式崩解,廠商會多備一些庫存,這將會是這幾年的常態,直到疫情完全消失後的一年以後,不能用以往的觀念做分析。

3、由於原物料價格大漲,也會使得庫存及在製品的原料金額大增,如同CPI及PPI指數年比大增的情況一樣。除非全球經濟出現蕭條,不然的話,全球貨櫃需求也是跟全球經濟成長呈正相關成長。

美國企業庫存年比增加,要跟庫存/銷售比一起看,庫存/銷售比還在40年新低代表甚麼意思?表示消費很強(分母),消費者手上沒有庫存(很低),買不到貨!且從生產端到銷售端以往可能需要經過2~3個月時間,但疫情造成的部分料件短缺,因而生產端生產不出來造成企業庫存年比增加,消費者買不到東西的情況!

通膨上升,民生消費擺第一,非必要消費會降低

貨櫃船運送的大都是民生物品,不是運送輕薄短小及貴重物品(那是飛機運用的),目前一般人民很缺的是民生物資,尤其物價高漲之後,一般民眾消費完民生物品之後所剩下的預算將會變少,將會降低非必要性產品的需求,這也是近期科技股股價跌的主因之一。

因為基本的民生消費都要吃以及都要用,因而對貨櫃航運業的影響有限,例如2022年3月美國公布零售銷售金額高達665,726百萬美元創新高,YoY+6.88%(因2021年3月同期622,897百萬美元,屬於較高的基期,因而YoY成長幅度縮水)。此外,從3月美國零售銷售細項來看,3個衰退的項目中,僅有1項跟貨櫃航運有關。

1、電子產品汽車YoY–9.74%(高單價,輕薄短小,主要走空運)。

2、健身運動YoY–5.05%(首度下滑,因解封後,居家運動需求降低)。

3、汽車YoY–1.18%(缺料;整車運輸透過專用的汽車運輸船,不使用貨櫃船)。

由於貨櫃航運本身沒有生產製造任何產品,僅是替所有製造業運送商品,如果經濟衰退,貨櫃航運的需求必然也會衰退,經濟成長自然對貨櫃航運的需求也會成長。因此,若是在各國陸續解封及經濟持續成長之際,武斷假設或認為貨櫃航運需求下滑,這樣的邏輯很不正確;因為,整體經濟跟整體製造業還都很好,那運送需求也會很好,貨櫃航運需求怎會下滑呢?

貨櫃航運股主升段行情

近期整個航運類股股價表現最強勢,貨櫃航運、航空、散裝航運股股價表現優於電子股,儼然已成為台股強勢主角,原因無他,就是因為貨櫃航運股同時具備業績及獲利大幅成長、本益比很低、殖利率很高三種會使股價大漲的基本面元素,上述三點優勢遠遠超過目前電子股所能的。

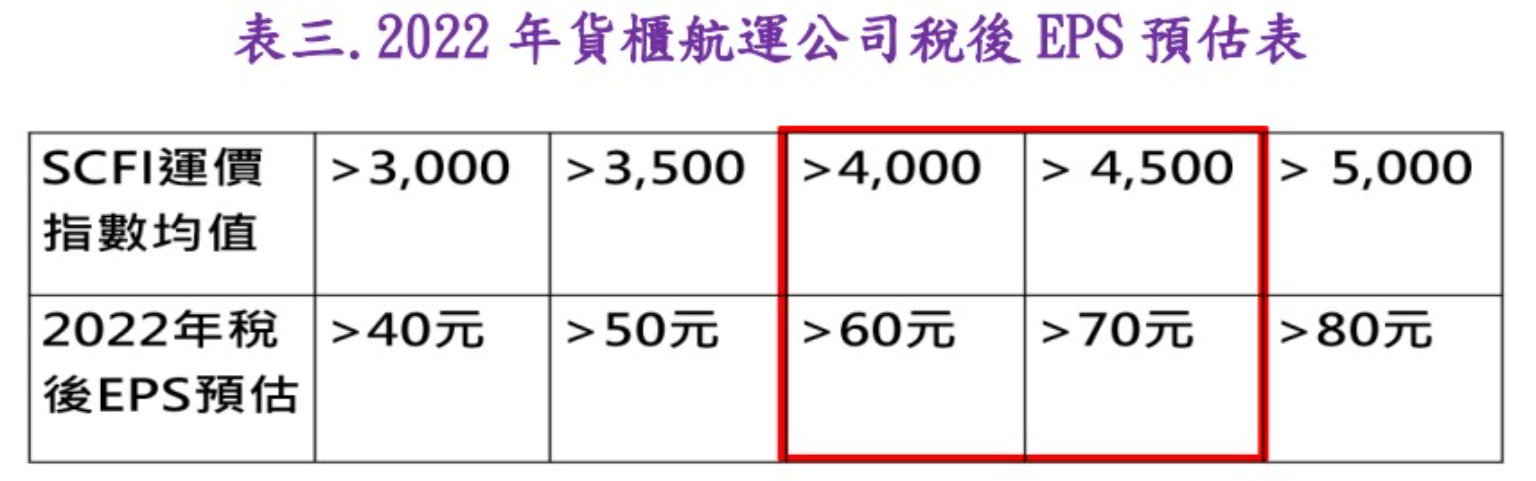

在股市漲跌架構當中,同時兼具業績及獲利大幅成長、本益比很低、殖利率很高者,往往才是股市強勢股主角,而且股價最高點往往也會出現在每股稅後EPS最高當年度,不會是前一年度。 2021年貨櫃航運三雄稅後EPS介於45~48.5元,以目前SCFI指數超過4千點以上,預估2022年貨櫃航運三雄稅後EPS至少介於60~70元以上(還有往上調的空間),見下表三所示。

而且2023年貨櫃航運產業也沒供不應求,2023年稅後EPS也不見得會低於2022年,因而今年貨櫃航運股股價表現主升段行情也是合理且應該的。

即使市場上很多人認為2021年7月高點有可能是超漲,2021年7月最高股價可能不會來,但這樣觀點也是過度悲觀;因為貨櫃航運股已是權值股,通常權值股股價要走完一個大波段景氣行情,至少也要做完大M頭才會結束,而且股價高點也會出現在獲利最高的當年度,不會是前一年度。最差的情況也應該要出現比2021年7月最高價再多一點才會合理,就像今年初台積電股價比去年初高且再創新高一樣,這樣的表現方式才是合理做完交代。