美國勞工部公布10月消費者物價指數(CPI)年增7.7%,低於9月的8.2%及市場預期的7.9%,讓美股投資人樂觀未來FED可能由鷹轉鴿的升息預期,激勵美股四大指數創2020年3月新冠狀病毒大流行引爆股災以來單日最大漲幅,加上巴菲特及部分基金公布買進台積電ADR股價,使得11月美股四大指數及個股股價出現大幅反彈。

惟道瓊指數從10月初至今大幅反彈8週,短線或仍有反彈契機,也須提防道瓊指數及成分股大彈假突破年線已交代,近期反彈近尾聲,提防回檔修正。不過,法人也提醒,在巴菲特等大戶增持台積電ADR股價大漲,科技股股價跌深反彈,且因投資人也好搶科技股股價反彈,近期資金也會從漲多的道瓊權值股跑到股價跌很深的科技股,造成道瓊指數及個股股價漲多回跌,或許使得短線科技股仍有持續反彈的可能,但是還不能過度樂觀。

道瓊大彈已交代,科技股短線行情

雖因CPI公布低於市場預期,讓近期美股四大指數及個股股價強勢反彈,不過在全球經濟及企業獲利趨勢往下且還沒有看到落底反彈跡象前,目前全球股市仍然屬於跌深反彈架構,長空格局仍未改變。且從FED角度觀點來說,他們不會不知道大幅升息會對股市及企業造成負面衝擊,但因目前高通膨造成一般民眾痛苦指數太高,離目標通膨率2%差距甚遠;目前美股四大指數也遠高於2020年2月疫情前,甚至美股四大指數從2009年3月初最低點大漲11年多。

即使從去年底及今年初最高點往下修正,目前美股四大指數也遠比2007年金融風暴發生前還高出數倍,目前仍在非常高的位置;這樣偏高位階的美股四大指數及個股股價,或因大幅升息讓他們下跌修正到正常及合理水準,又有什麼好奇怪的呢?

不能樂觀升息循環太早結束

都是市場投資人覺得股市只能漲不能跌的荒謬想法及過度樂觀;甚至市場上還有一大堆人預期明年FED可能會升息結束甚至會變成降息,用這樣的觀點來看多美股讓美股出現跌深大反彈,但這樣恐怕也是很危險的預期。

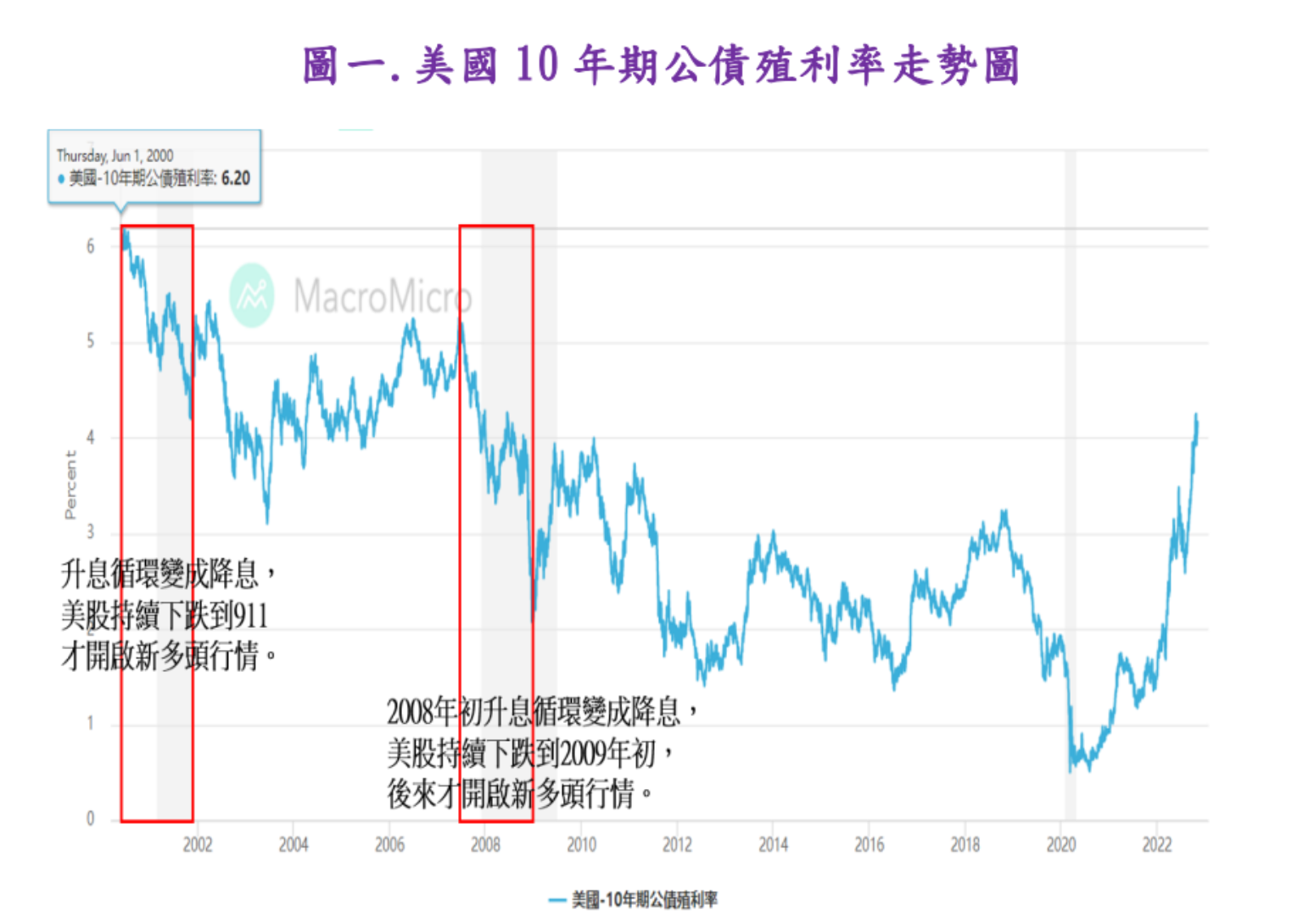

2005~2007年因為全球原物料大漲及股市榮景,造成美國處於升息循環,但是2007年底一連串金融面大問題,造成2008年初升息循環結束及開始降息,包含兩房危機及雷曼兄弟倒閉造成全球金融風暴,美股四大指數受到上述金融風暴影響一直大跌到2009年3月初才落底;然後因美股四大指數及個股股價超跌,以及大量印鈔及寬鬆的貨幣政策及利率很多造成資金往股市跑創造2009年3月到2021年底或2022年初11~12年的全球股市大多頭,但是目前大多頭已經結束,開始進入空頭格局。

1999~2000年美股也是處於升息循環,後因科技泡沫破滅及恩隆電信造假破產事件使得美國由升息循環轉變成降息循環,雖然期間美股有出現跌深反彈,但是美股最低點則是出現在2001年的911事件後;後來也是因美股四大指數及個股股價超跌,以及大量印鈔及寬鬆的貨幣政策及利率很多造成資金往股市跑,創造2001年10月到2007年下半年的6年全球股市大多頭,後來因房地產泡沫及CDS問題引發雷曼倒閉造成全球金融大海嘯,直到2009年3月初美股四大指數才落底。

中長線趨勢往下沒變

在FED大幅升息、消費需求下降、原物料價格及貨櫃航運運價也大跌之下,通膨下降是必然情況,不過可能因美股分析師高估10月通膨,造就美國公布10月CPI比分析師預估低的利多假象,造成近期美股四大指數及個股股價出現大幅反彈;但是全球經濟衰退及企業獲利不佳的趨勢及疑慮並沒有改變,未來觀察重點在仍然落在俄烏戰爭、FED升息循環、美國對中國科技管制及圍堵的科技戰等等三大利空何時可以解除,以及接下來消費需求、企業公布獲利、裁員等等的影響,這仍是影響未來美股及全球股市的關鍵。

目前全球政經環境恐怕都比2008年全球金融風暴前還要複雜及嚴峻,全球經濟及股市仍難以脫離修正泥沼,全球股市只有短線跌深反彈架構,沒有太過樂觀的理由;上述重大危機不消除且再繼續拖下去,須提防未來會造成更大的經濟及金融大問題,造成全球股市、房市、債市及匯市大亂、企業獲利衰退甚至倒閉等大風險甚至發生全球金融風暴。

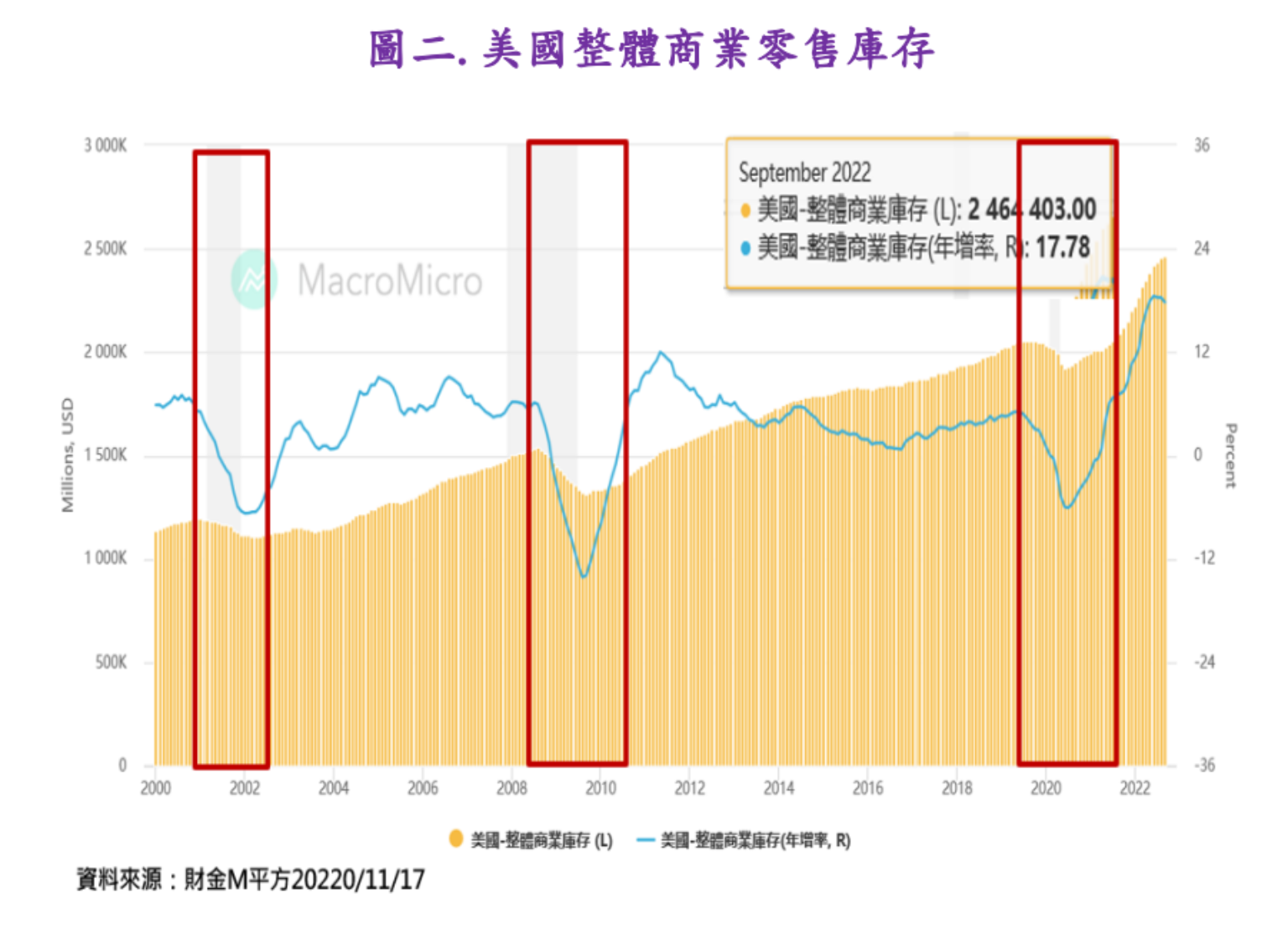

目前消費需求大幅萎縮及庫存破表的調整壓力將是廠商最大噩夢,從貨櫃航運運價大跌,9月份美國整體零售庫存持續破表且大創新高,見下圖二.美國整體商業零售庫存所示,說實在的就是之前重複訂貨及塞貨造成終端通路廠商庫存非常嚴重,未來將會有一年以上時間進行調整,不利廠商獲利及未來補貨需求;且在經濟不景氣及裁員潮開始出現,預期未來只剩民生用品需求還維持買氣外,其他不需要的消費性電子產品、衣服、鞋子、昂貴的奢侈品、汽車等等的買氣都會大減。

從以往庫存最高峰往下調整到庫存低點都要一年以上的經驗來看,見下圖二紅色框線所示,預期本次庫存破表的調整時間也至少需要一年以上,很多公司不僅要清庫存也可能面臨很長一段時間沒有訂單,同時也要非常小心謹慎,唯恐終端客戶庫存太高出現倒閉危機因而出現呆帳,會變成廠商的兩難困境!

筆電清倉大拍賣都沒人要

一、廠商不趕快清庫存的話,將來可能會被庫存過高壓死,唯恐資金周轉不靈造成死路一條,但是也還不見得能夠賣得掉;因為一部分來自消費者沒錢,一部分來自於某些商品在該買的人以及不該買的人已經在最近一兩年都已經買了,最近不會再買,例如前幾天看到一則驚悚新聞,美國筆電出現打2~3折在清倉大拍賣的訊息,結果買氣還不佳,就知道目前情況是多麼慘啊。

二、跳樓大拍賣來清完庫存不僅會造成廠商虧損,也會讓買氣在這段時間完全宣洩及消耗完畢,造成接下來將會出現很長一段時間沒有消費需求。因此,預期今年底感恩節到聖誕節銷售可能會不錯,但是這些降價大拍賣都是廠商壯士斷腕的虧損,賣得越多虧損越多;而且年底降價銷售的旺季結束後,預期全球消費需求將會往下直線墜崖不見以及對終端消費需求在墜崖後變成L型一段時間,2023年上半年將會是全球景氣最慘的黑暗期,直到2023年下半年才會慢慢好轉!

在景氣及消費需求不佳及企業獲利下滑,以及存貨調整未結束完畢前,美股僅有跌深反彈架構,甚至未來企業獲利還有大幅下修風險,預期全球經濟及股市最差的情況將會在2023年上半年出現或是落底,因此需提防近期股價反彈完畢再往下跌甚至出現破盤價。例如Meta股價從去年底至今持續創新低就是這樣表現,接下來須提防目前美股最後且最大泡沫的Tesla股價未來也會這樣做調整,至於支撐美股最後力量的Apple也可能因銷售不佳而開始大幅下跌修正。