以內政部公佈的「110 年簡易生命表」來看,隨著國人平均餘命不斷提升,台灣高齡者平均壽命已來到80.86 歲,其中男性77.67 歲、女性更高達84.25 歲,現代人高齡化所衍生的社會問題,實已不容忽視⋯⋯

當人們越來越長壽、生存時間過長(活太久)之下,會有兩種可能性:其一是「活太久,但身體還算健康,卻因為退休不工作、沒有收入時間長,錢是越花越多」;其二「身體不健康(更嚴重是失能或失智),導致醫療及長照費用的飆高」。

不論是屬於以上的前者或後者,都會讓退休金出現「不足」的結果。而要想徹底解決這兩大問題,前者得靠正確的投資理財方法(正確的退休金及保險規劃),後者可以部分靠退休金來挹注,或是之前所投保的相關健康險。但是,不論是透過哪一種方式,就算籌足了退休金(解決了「退休金不足」的問題),一樣都會面臨另一個「資產安全」的大錢坑。

以下,我就依序詳述「健康,且活得久」以及「活得久又不健康」,所導致的「退休金不足」及「資產安全」的兩大風險。

風險1:退休金不足

首先,我們先來談談「退休金不足」的風險。隨著國人平均餘命的不斷提升,以內政部所公佈的「110 年簡易生命表」來看,國人平均壽命已經來到80.86歲,其中男性77.67歲、女性84.25歲。假設以目前法定退休年齡65歲來計算,等於國人平均會有15年「沒工作收入,但日常食衣住行醫療等,都需要花錢」的情形。萬一身體保養得當,成為百歲人瑞,那就代表沒工作收入的時間(35年),幾乎要等於此生有工作收入的時間(假設25歲出社會工作,到65歲退休,總共工作40年)。由此,就可知道「活太久」對於「退休金嚴重不足」的影響深遠。

錢不夠可能是過去投資理財不得法所造成,讓退休金累積得不夠多;但更糟糕的卻是:一般人的退休金,可能準備已經不足,如今,還面臨著勞保破產的危機,讓「錢不夠」的問題更為大條。而在實際談到如何存退休金之前,請容我先簡單介紹一下,現有各種勞工退休金制度的內容。如此,才能進一步讓讀者理解,為何人越長壽之下,退休金有可能不夠?

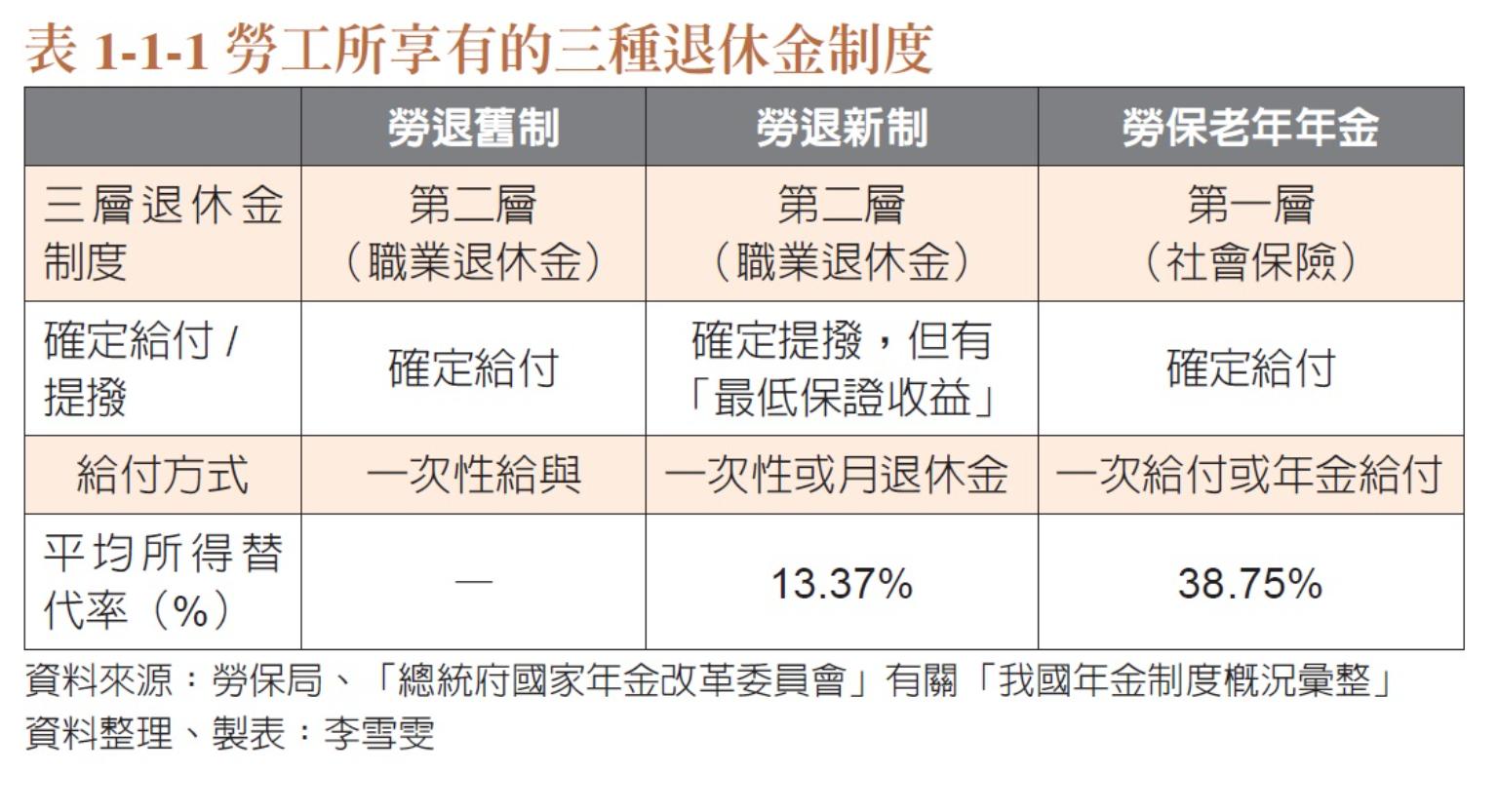

目前,除了依照《勞動基準法》而成立的「勞退舊制」之外,大多數勞工所享有的退休制度,就只有依《勞工保險條例》所領取的「勞保老年年金」,以及依《勞工退休金條例》所領取的「新舊制勞工退休金」,三者比較請見(參見表1-1-1)。

(表1-1-1)的重點是,它清楚告訴廣大的勞工朋友:最基礎的社會保險(勞保老年年金),再加上第二層,也就是屬於「職業年金」的新制勞工退休基金,加總起來的所得替代率數字只有52.12%。特別是勞工保險投保薪資都有一定的上限(2020年勞工保險「月投保薪資」上限是45,800元),對於高薪者來說,以上退休後的所得替代率只會更低,不會相同或更高。

以上數字之所以重要,就是因為根據經濟暨合作發展組織(OECD)的建議,退休之後的所得替代率最好要70%(也就是退休後的收入,大約是退休前的7 成)。

如果按照「總統府國家年金改革委員會」有關「我國年金制度概況彙整」裡的數據,勞工第一層(社會保險),加上第二層(職業退休金)的所得替代率,差不多是52.12%。距離以上「所得替代率要7成」的目標,還有一段差距(17.88%)。且就算把勞工自願提撥6% 的所得替代率加上去,總退休所得替代率(65.49%)也仍是不足。

(表1-1-1)的另一個重點是:由於新制勞工退休基金(所得替代率僅有13.37%),是採取「確定提撥制(也就是繳多少,領多少)」。所以,只有它是唯一「不會面臨破產命運(但不能『活的越久,領的越多』」的退休基金。至於屬於「確定給付制」的舊制勞工退休金,以及勞保老年年金(唯一可以「活的越久,領的越久),同樣都有「面臨破產的可能」。

特別是,勞保老年年金的給付,是「確定給付制」,而不是「確定提撥制」。「確定給付制」它是不論勞工當初提了多少退休金,而是按照退休前一定期間的投保薪資,計算退休後領的錢。在這樣的制度背景之下,已退休的人若是過往提撥退休金不足(這已是事實,否則,勞保不可能出現破產的問題),就只能靠年輕勞工所提存的退休金。但一方面年輕人會越來越少,二方面是年輕人普遍低薪之下,已退休者想要靠勞保的老年年金「安穩退休」,將會是非常危險的。

所以,希望能安穩退休的民眾,更要多準備一些退休金,此要靠「及早用對方法投資理財」,而不能靠政府的「撥補」,因為在「少子化(可工作、繳稅的年輕人越來越少)」之下,政府的財政(稅收)只會更加困難。所以,想要靠政府年年撥補勞保的虧損,更是不切實際。

風險2:資產安全

其次,則是「資產安全」的問題。老實說,就算民眾投資理財(退休規劃)得當,準備了充足的退休金。但是別忘了,高齡者最常見的財務(資產)安全問題,就是「金融剝削」。

之前,個人看過一本翻譯自日本報導文學作家—鈴木大介所寫的《老人詐欺》。該書作者在親身採訪了不少位,專門詐騙老人集團成員之後的心得是:詐騙的年輕世代,之所以把老人當作目標,不僅是因為老人好騙,更是因為那個世代「壟斷最多財富」。

正由於年輕人堅持這樣的想法,替自己找到「詐騙非犯罪」的正當(義)理由,再加上詐欺集團的分工化(金主、詐騙主、收集、提供名冊者與收錢者分開獨立、互不認識,讓警方無法徹底消除詐騙集團),鈴木大介認為專騙老人的詐欺犯「永遠不會絕跡」。

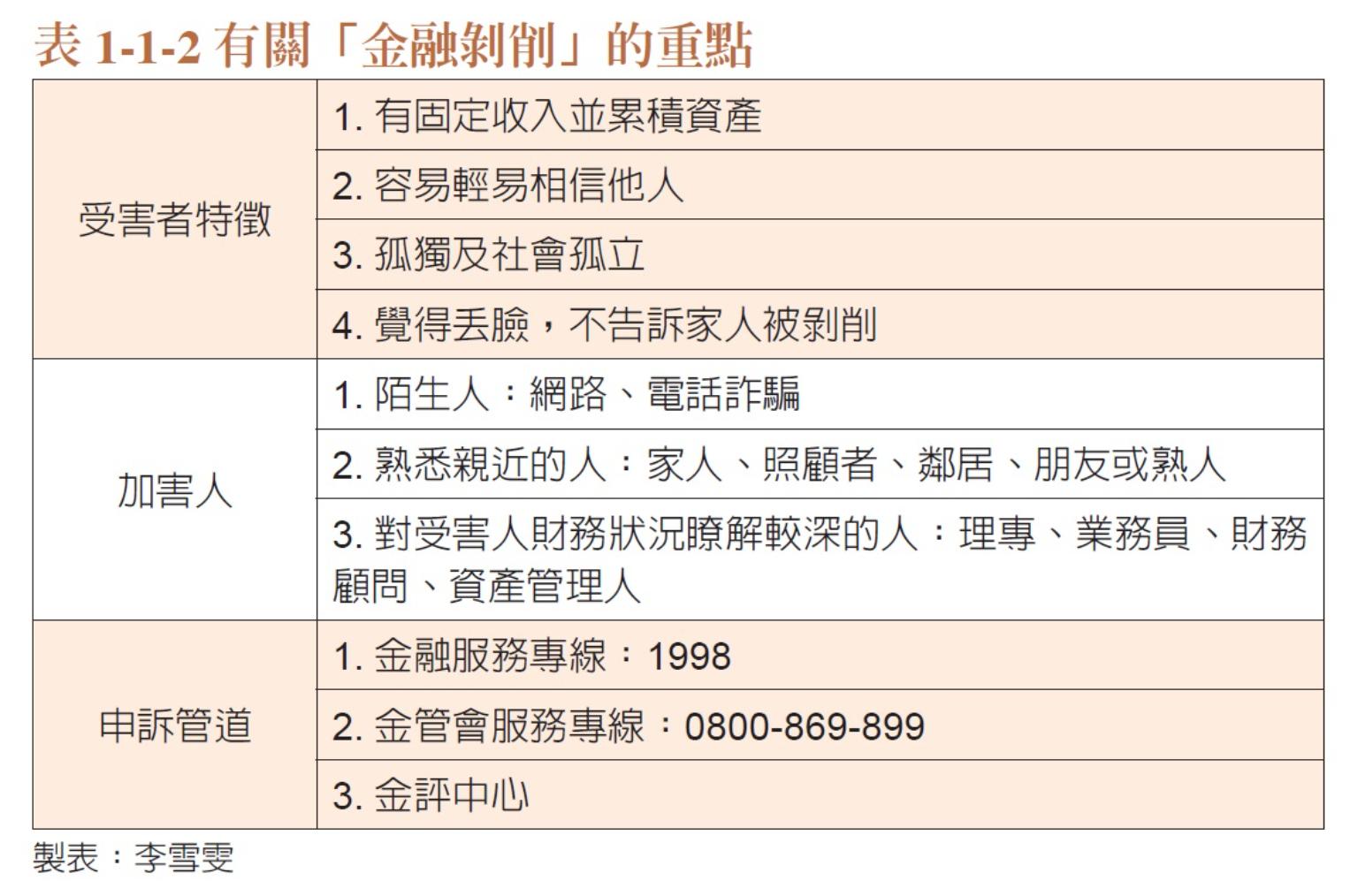

根據「財團法人金融消費評議中心」評議處副處長的說法,高齡者隨著身心的衰老,以及相關認知能上的減退,使得其在經濟安全的問題上,正面臨到「一生努力累積的財產,被人詐騙、竊取或侵奪」等「金融剝削(FinancialExploitation,也稱為「財務剝削」)」的威脅。

他指出,金融剝削的加害者,通常與一般人所想像的「陌生人」,有很大的反差。反而是具有信賴關係的人,例如照顧高齡者生活起居的人、往來多年的銀行理專、保險業務員,甚至是至親好友。而所謂的「金融剝削」是指:這些照顧者,以及具有信賴關係的人,有時會為了自己或他人利益,在非法或未受權的情況下,「不當使用」或「支配」高齡者的財產(參見表1-1-2)。

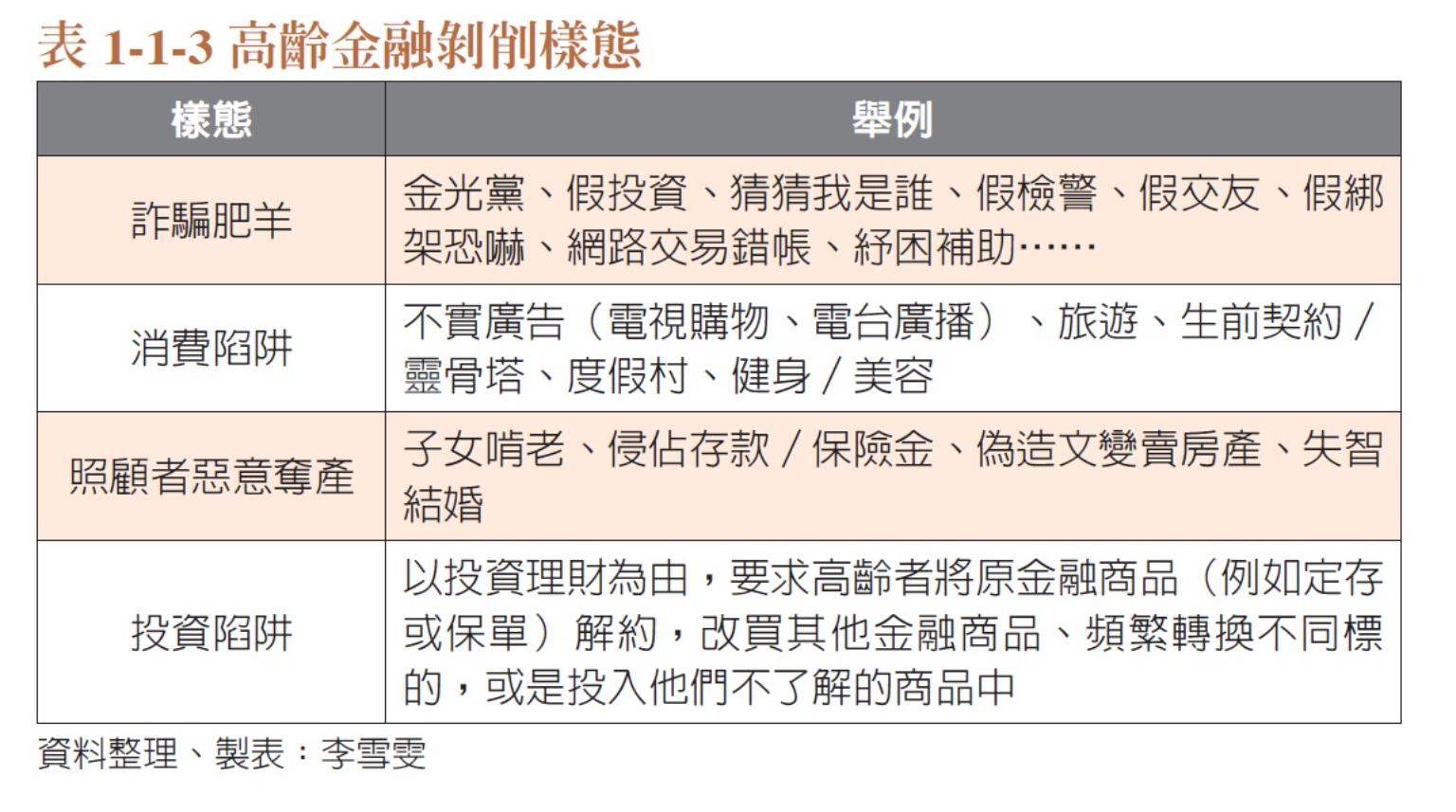

有關高齡者金融剝削樣態,主要有以下四大類:

1. 照顧者惡意奪產:學者洪令家的研究指出,當子女們發生就業困難之際,也順勢造就出台灣社會的啃老族。也就是說,當高齡者與沒有工作或收入的兒孫輩同住,有積蓄或領取退休、年金補助的高齡者,將成為被嚴重經濟剝削的一方,而產生值得關注的老人金融剝削問題。

2. 詐騙肥羊:由於目前台灣約有四成的高齡者,沒有與子女或孫子女同住,且根據日本的研究指出,不肖的詐騙份子往往能成功地,就是利用高齡者的這種孤獨感,再以巧妙的技巧與話術,欺騙獨居的高齡者。

3. 消費陷阱:隨著高齡者在生理與心智上的衰退,再加上高齡者對健康長壽,會產生更積極的需求心理,讓高齡者更容易落入消費陷阱而不自知。

4. 投資陷阱與糾紛:以下,也是我親耳聽聞的一則案例。某位業務員向其客戶兜售保單,但對方卻以「沒錢」為由拒絕。這名業務員不死心,且看到該客戶名下有一棟房子,因此,就慫恿客戶把這棟房子賣掉,然後再向其購買保單。

但實際上,這間房子不過是客戶母親掛名登記而已。由於業務員與客戶的母親更熟。所以,客戶便要業務員說服其母把房子賣掉,並承諾將賣屋所中的一部分,向這位業務員購買保單。之後,房子雖順利賣出,但兒子拿了錢便不知去向,讓這位客戶的母親,氣到跟這位業務員「絕交」⋯⋯

金管會在今(2022)年10月中旬最新出爐的「金管會及所屬112年度單位預算評估報告」也顯示,近5年高齡金融消費爭議情況在銀行、保險、證券業的申訴案件數逐年增加。截至2022 年7月底止,銀行業、證券期貨業及保險業的高齡金融消費爭議申訴案件數,全都較去年同期大幅增加,合計數為756件,是2021年同期325件的2.3倍。其中,「保險業」申訴案件數達623 件最多,占了82%(且有43% 的申訴人年齡超過60歲;其次是銀行業的117件,證券期貨業申訴案僅16 件。

投資詐騙,五大常見樣態

金管會證期局曾公佈2022年前8個月,總共收到461件證券及期貨投資詐騙的陳情案,超過2021年全年證券及期貨投資詐騙陳情案共439件,並同步揭露五大常見投資詐騙態樣如下:

1.冒名金融業者。詐騙集團會假冒合法證券業者或金融機構,發送簡訊招攬民眾加入LINE群,或假冒財經名人成立群組,鼓吹投資特定商品或下載特定App。

2.以電話、簡訊及LINE群勸誘買股。詐騙集團會成立LINE群,假稱提供高獲利飆股資訊,勸誘民眾投資港股或台股,且主要會以電話推薦飆股,以簡訊提供網路連結方式,勸誘民眾點選連結,並加入網路群組。

3.假冒金融商品交易平台。詐騙集團會推薦民眾安裝假投資平台App,宣稱App可插隊搶漲停股票並保證獲利,投資人先在平台操作買到漲停股票並有小額獲利後,便會被要求持續加碼匯款,直到投資人發現無法將獲利提領出來,才知道受騙。

4.誘導投資港仙股。詐騙集團會誘導投資人,到券商開設複委託帳戶,投資港股這類無漲跌幅限制的國外市場,並以大幅獲利目標吸引,並推薦投資人買進低知名度、低股價個股,詐騙集團一旦確認投資人買進後,會立即賣出手中部位,導致股價大幅重挫,投資人承受大幅損失。

5.勸誘民眾投資虛擬貨幣。詐騙集團會以虛擬貨幣交易可獲得高收益,或先以提供飆股方式,逐步勸誘民眾投資虛擬貨幣(參見表1-1-3)。

高齡者被金融剝削的原因

根據個人這麼多年來的觀察,市場上之所以不斷出現高齡者投資陷阱與糾紛問題,最主要跟以下三點息息相關。

1.制度。講白了,就是跟目前銀行理專或金融業務員「按手續費收入」計算的薪水制度有關。一旦理專(業務員)必須賣更多金融商品,才能因為達到公司所要求的業績門檻,而獲得一定的薪水與獎金時,投資陷阱與糾紛就不可能有停止的一天。

2.人格特質。例如我之前曾參加過的一場「長者經濟安全座談會」。會中,一位長期協助處理老人問題的天主教曉明社會福利基金會主任王婉如,則分析長者的理財特質,有以下三種:「保守固著不信任(理財以定存、儲蓄及現金支付為主)」、「享受尊榮全相信(投資理財偏向股票、基金、保險及避稅)」,以及「唯我獨尊信自己(投資理財以股票與基金投資為主)」。

3.失能或失智。高齡者最大的健康風險就是失智,這個問題不只是高齡健康者最棘手的隱憂,也會讓社會面臨各種金融剝削的問題。萬一不幸失能或失智,問題將更為棘手。

有關失智可能帶來的社會問題,我們將在下一個單元繼續介紹……