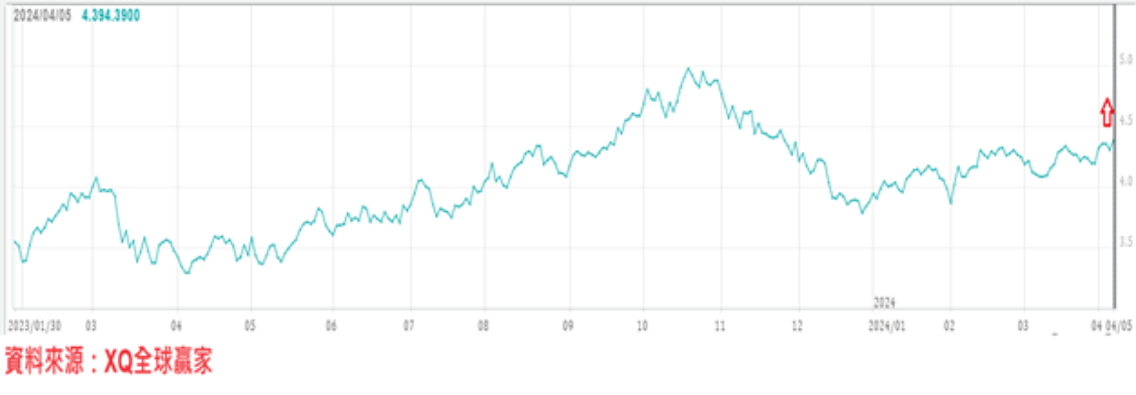

受烏、俄戰爭波及俄國煉油廠,紅海運輸危機未除,加上伊朗浮上檯面涉入中東以阿戰爭,均加重國際油價攀高,截至4月5日,北海布蘭特原油最高來到每桶91.91美元,創2023年10月後的最高點,大宗商品期貨CRB指數297.58點,創2022年8月後最高點,全球通膨壓力重新上升,預期將對美國聯準會轉向貨幣寬鬆政策將形成壓力,是否造成Fed於2024年中啟動降息的時程再往後延遲,仍待進一步觀察。

Fed降息時間或許將再往後延遲

根據截至4月5日,最新芝加哥商品交易所FedWatch預測工具最新顯示,市場預期Fed五月降息的機率僅4.8%。六月開始降息的機率為53.2%,七月開始降息的機率為72.5%,較三月預測值74.8%、87%明顯下降,但市場仍高度預期Fed將於六月與七月開始啟動降息。

3月下旬公告的美國2月個人消費支出物價指數(PCE)年增率從1月的2.43%,微幅上升至2.45%,續創2021年2月以來最低點;個人消費支出核心物價指數(PCE)年增率從1月的2.88%,下降至2.78%,續創2021年3月以來最低點,自2022年2月高點5.57%,持續快速下降,通膨數據持續降溫,並未出現轉向。整體物價降低幅度雖仍未達Fed降息標準,但通膨趨緩的方向並未改變,Fed降息時間或許將更晚,但朝降息方向的路徑目前尚未改變。

過去一個月公告的美國重要經濟指標,3月就業數據維持熱絡,製造業景氣觸底回升,房市景氣亦谷底小幅反彈,3月ISM服務業指數51.4,雖高於2月的50.5,但低於市場預期的52.8,顯見美國總體經濟雖大致維持平穩,但離強勢成長仍有一段距離,留給市場對聯準會貨幣政策可能走向,更多不同的想像空間。

通膨數據持續降溫

美國2月消費者物價指數 (CPI)年增 3.2%,稍高於市場預期與1月的 3.1%;扣除食品和能源成本的核心 CPI 年增 3.8%,高於市場預期的 3.7%,但較1月的3.9%下滑。2 月 CPI 月增0.4%,符合市場預期,但高於1月的0.3%;核心 CPI 月增0.4%,高於市場預期的 0.3%,但與1月持平。

年增率(至2024年2月).png)

年增率(至2024年2月).png)

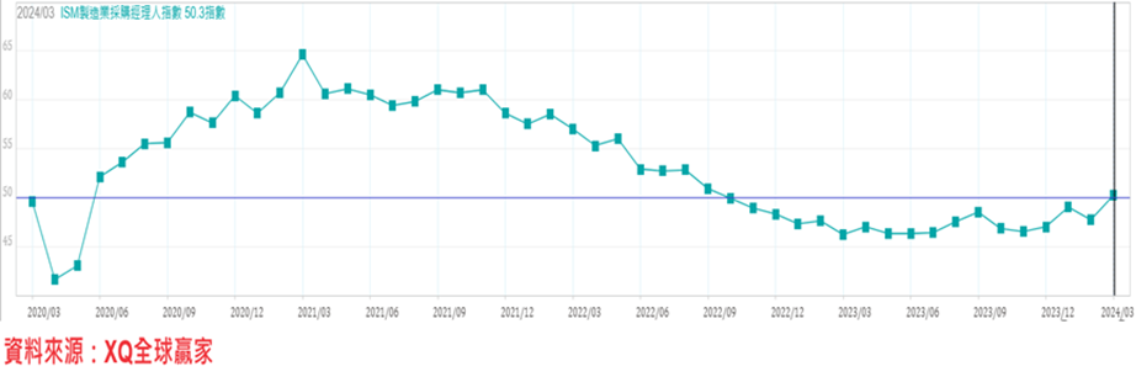

製造業景氣觸底回升

美國2月PPI月增0.6%,高於1月的月增0.3%,連續兩個月上升。2月核心PPI月增幅0.4%,低於1月的月增0.5%。至於與上年同期相比,整體PPI則是增加1.6%,高低於1月的1.0%;不計食品與能源的核心PPI年增2.8%,高於1月的2.7%。生產者物價指數出現觸底反彈徵兆,對照3月ISM製造業指數回升至50以上,隱含製造業景氣可能進入築底階段。

年增率.png)

美3月ISM製造業採購經理人指數自2月的47.8上升至50.3,連續16個月低於景氣擴張與收縮臨界點後,首度回升至代表景氣擴張的50以上,顯示美國製造業景氣出現谷底復甦徵兆,對照近期CRB指數的回升,隱約嗅到大宗原物料商品需求增強。

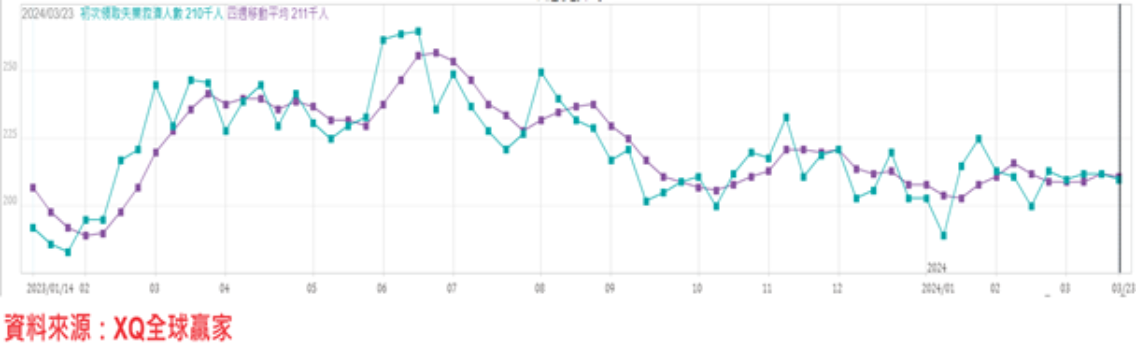

就業數據維持熱絡

美國3月ISM服務業指數51.4,雖高於2月的50.5,但低於市場預期的52.8,連續15個月高於景氣擴張與衰退臨界點50,但擴張的力道僅維持平穩,整體服務業產值佔美國GDP比重超過八成,服務業維持景氣擴張狀態,支撐美國總體經濟景氣避免走入衰退,但擴張力道稍顯偏弱。

截至3月23日止的美國單周初領失業救濟金人數下降至21萬人,依舊維持在長期低檔區,初領失業救濟金四周移動平均數自前周的21.2萬人,下降至21.1萬人,維持在長期的低檔區。連續請領失業救濟金人數自前周的179.5萬人,上升至181.9萬人,3月非農新增就業人口30.3萬人,高於市場預期的21.2萬人,亦高於2月的27萬人,非農業就業數據連續兩個月增強。

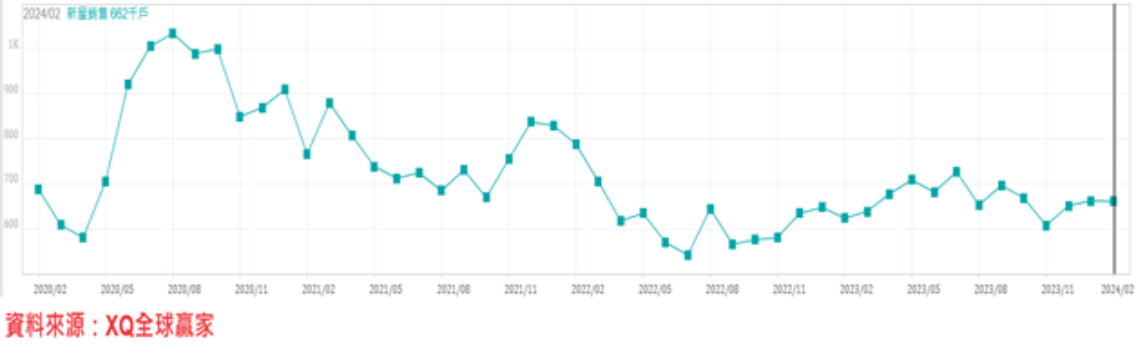

房市景氣谷底小幅反彈

2024年2月成屋銷售年率戶數上升至438萬戶,月增9.5%,年減3.7%,連續30個月呈現衰退,但衰退幅度已明顯脫離谷底,且單月年率銷售戶數已連續2個月回升,顯示成屋市場階段性景氣最差的情況可能已出現觸底回升徵兆。

金融海嘯之前,美國30年期房貸2006年最高約6.8%,成屋銷售量年率戶數從720萬戶,下降至2008年的377萬戶,降幅約48%。2023年10月30房貸利率最高點約7.9%,2024年12月下旬下降至6.71%,截至3月下旬為6.93%。

占整體房屋成交量約85%的成屋銷售量年率戶數從673萬戶,下降至2023年10月的385萬戶,降幅約42.8%,與金融海嘯之前的景況接近。2024年2月成屋銷售年率戶數回升至438萬戶,單月年率銷售戶數已連續2個月回升,自2023年10月谷底已回升13.8%,顯示成屋市場景氣最差階段可能已過。

美國成屋房價中位數最高點出現在2022年6月的41.38萬美元,房價呈現緩跌格局,截至2024年2月成屋房價中位數為38.45萬美元,月漲率1.6%,自最高點下跌7.1%,呈現緩跌走勢,並未出現如金融海嘯前的崩跌局面,美國房市出現成交量觸底回升,房價回穩狀態,房市景氣收縮循環出現轉折徵兆。

美國新屋市場約佔整體房市成交量的15%左右,2024年2月新屋銷售年率戶數微幅下降至66.2萬戶,月減0.3%,年增5.92%,連續11個月呈現正成長,顯示新屋市場已從2022年7月的谷底階段出現觸底回升。

美國新屋房價中位數最高點出現在2022年10月的49.68萬美元,截至2024年2月成屋房價中位數為40.05萬美元,自最高點下跌19.4%,且尚未出現止跌回穩的走勢,新屋房價下跌幅度明顯高於成屋市場,新屋房價下跌幅度高於成屋,應是新屋市場銷售戶數早於成屋市場出現觸底回穩的重要原因。

2月汽車年率銷售量為1597萬輛,月減1.42%,低於2023年同期的1544萬輛,年增3.43%,年增率恢復小幅成長,成長動能偏弱,仍處於長期高檔的貸款利率造成車貸族沉重負擔,對汽車業景氣持續造成負面影響。

10年期公債殖利率,受國際原油價格與CRB指數同步走高,加上美國3月就業數據優於市場預期影響,美國10年期公債殖利率4月上旬攀高至4.4294%,創2023年11月後最高點。

國內資金處於滿溢狀態,台股繼續維持多頭走勢

美元指數2024年首季上升3.11%,台幣匯率貶值4.15%,外資2024年首季買超台股1372億,2023年Q4買超2751億,連續兩季買超合計4,123億,首季台股上漲13.18%,不受台幣貶值的影響,顯示我國貨幣供給額總計數頻創新高,國內資金處於滿溢狀態,投信新募集的共同基金規模屢創新高,台股維持多頭走勢並未改變。

股價反應企業未來營運展望,搭配滿溢的國內資金,可望帶動台股續創新高,但台股站上兩萬點的關鍵因素,並非全然來自所有上市櫃公司基本面的大幅成長,更多來自貨幣供給額的屢創新高,股價將強弱有別,慎選投資標的,為投資報酬高或低的決定因素。