根據歐洲央行最新報告指出,黃金在2024年超越歐元,成為全球央行儲備中的第二大資產,僅次於美元。這一歷史性轉變反映全球央行對地緣政治風險與金融制裁的防禦姿態,也揭示了去美元化趨勢持續深化。儘管央行購金熱潮可能放緩,但黃金的避險價值與長期需求仍被市場看好。

黃金狂飆六成,央行連三年大舉買金

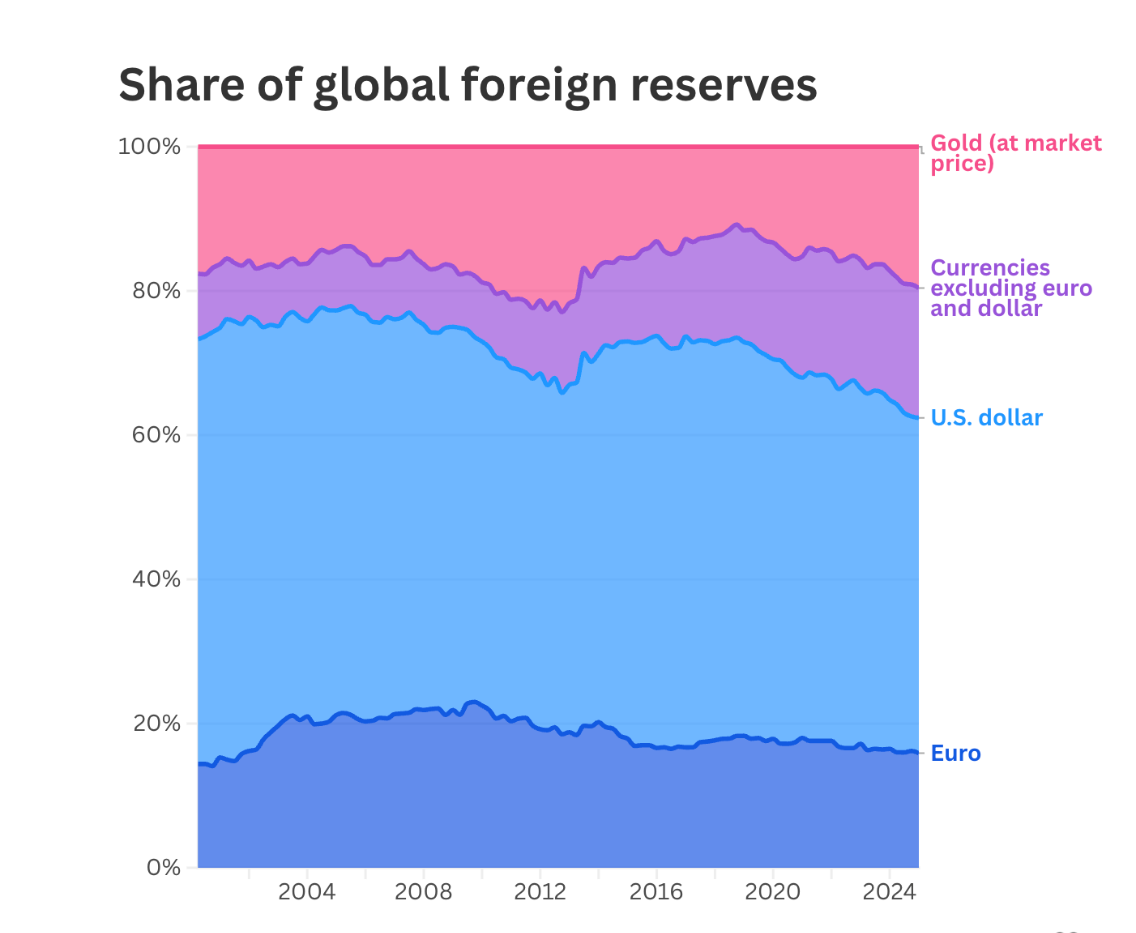

根據歐洲央行(ECB)6月11日發布的報告,2024年黃金占全球官方外匯儲備的比重上升至20%,正式超越歐元的16%,緊追美元的46%。這是央行連續第三年淨購超過1,000公噸黃金,等同於全球黃金年產量的五分之一,購買速度為2010年代平均的兩倍。

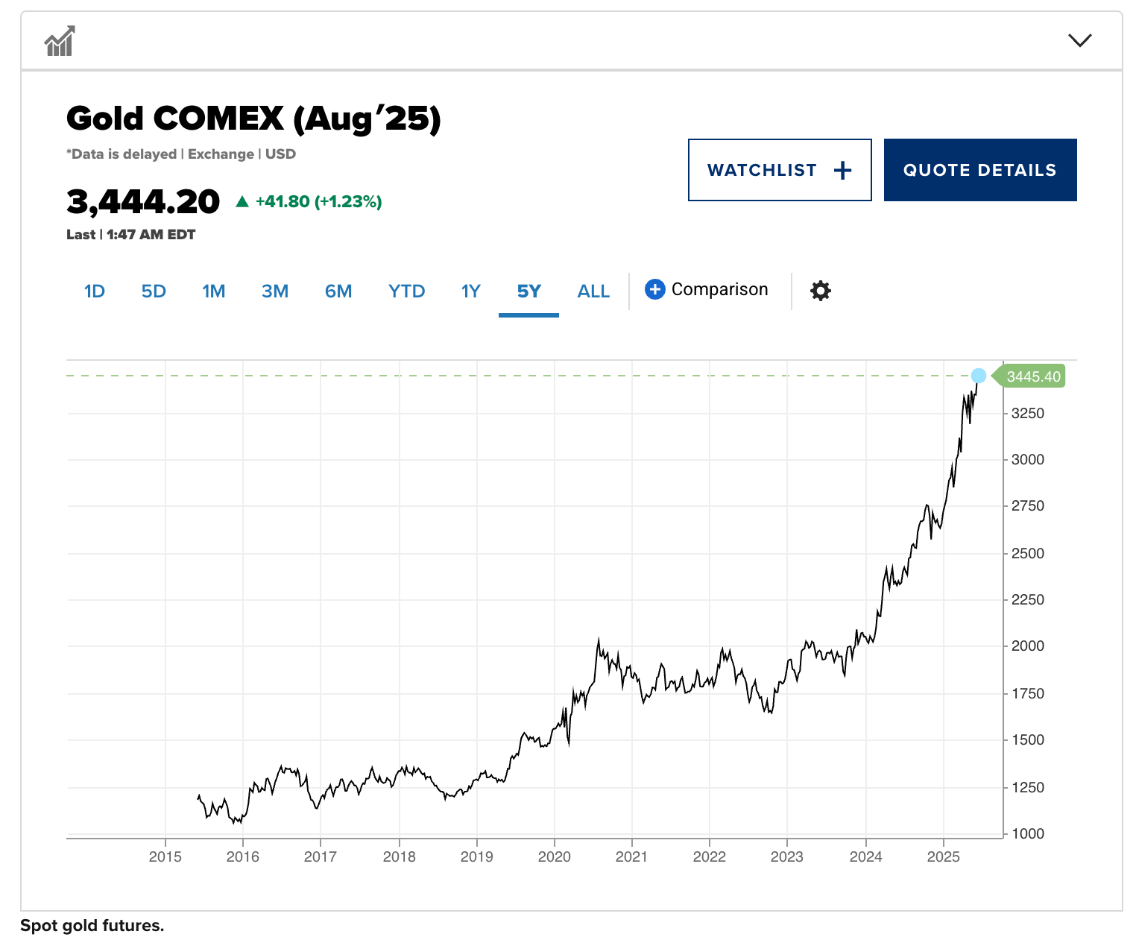

黃金價格自2024年初至今已上漲近62%,一度在4月中創下每盎司3,509.90美元的歷史高點。根據《華爾街日報》報導,經通膨調整後的金價更超越1979年石油危機時的高峰,顯示市場對黃金的避險需求已達前所未見的高度。

與戰爭、通膨與制裁同步升溫

歐洲央行強調,地緣政治風險、金融市場波動,以及對制裁風險的憂慮,是推動全球央行搶購黃金的三大主因。自2022年俄羅斯全面入侵烏克蘭以來,美歐對俄制裁使全球多國警覺:美元體系可能成為地緣政治武器,促使各國央行開始尋求資產配置上的「政治中立選項」。

根據ECB統計,與中國、俄羅斯關係密切的國家,其黃金儲備在2021年第四季後顯著增加;而在過去25年10次最大年度增購黃金的案例中,有5次來自遭受制裁的國家。去年主要買家包括中國、印度、土耳其與波蘭,以及阿塞拜疆國營石油基金。

黃金儲備回到1960年代水準

截至2024年底,全球央行持有的黃金總量已達36,000公噸,逼近1965年布雷頓森林體系末期創下的38,000公噸歷史高點。那時全球貨幣仍與美元掛鉤,而美元則可兌換黃金,形成雙重儲備體系。如今黃金重新回到這一儲備核心地位,顯示各國央行對傳統外匯儲備體系的信心正在重新洗牌。

雖非生息資產,黃金為央行提供最後防線

儘管黃金不產生利息、儲存成本高昂,但其長期價值穩定、高流動性、以及政治中立的屬性,使其在央行資產組合中扮演重要避險角色。歐洲央行調查顯示,約三分之二的央行購金是為了資產多元化,另有四成出於地緣風險考量。黃金如今已占全球黃金需求的20%,遠高於2010年代的10%。

UBS全球財富管理首席投資長Mark Haefele日前亦建議客戶:「投資人應確保資產組合具備黃金與避險基金配置,以應對接下來股市可能出現的動盪。」

購金力道出現降溫訊號

不過,市場也觀察到,央行購金動能可能逐步減弱。根據世界黃金協會與荷蘭國際集團(ING)分析,2025年第一季央行購金量較前一季減少33%,其中以中國減緩最明顯。資本經濟公司氣候與商品經濟學家哈馬德·侯賽因(Hamad Hussain)指出:「央行仍可能繼續買金,但速度會比前兩年慢。」

這一放緩與金價飆升後的價格考量有關,但從長期來看,不確定的地緣局勢與對美元的戒心仍會支撐央行黃金儲備的擴張。RBC Brewin Dolphin市場分析主管Janet Mui則認為:「美國轉向貿易孤立主義,各國央行勢必尋求分散儲備風險,黃金因此仍具吸引力。」

黃金未來走勢:風險與機會並存

市場普遍預期,黃金價格在中短期內可能維持高檔震盪,受到美國關稅政策變動與美元動能的影響。但從中長期看,政治局勢、央行政策、黃金供應彈性等因素將共同形塑其走勢。

歐洲央行報告指出,黃金供應在過去數十年中對需求增加有高度彈性反應,包括回收金與地上庫存的釋出,這將影響未來金價能否持續上行。

UBS則預估,若地緣與通膨壓力延續,金價仍有望挑戰3,800美元關卡。